2021年,新股发行依然密集。据同花顺统计,今年以来IPO数量已经达到208家,超出2018年、2019年全年水平,也超过了2020年IPO数量的一半,预计年末有望达到新高。随着新股供给不断增长,打新收益内部分化加剧,部分新股上市数日便出现破发。业内人士表示,这意味着A股市场在IPO融资阶段的有效性正大幅提升,市场导向在新股价格形成机制中的作用日渐突出。

打新收益分化明显

6月7日,呈和科技、无锡振华、迈拓股份、崧盛股份四家公司上市。同花顺数据显示,截至6月7日,今年以来IPO数量已达到208家,募集资金1601.59亿元。而2018年、2019年和2020年全年IPO数量则分别为105家、203家和396家,今年以来IPO数量已超越了2018、2019年全年,也超过了2020年IPO数量的一半,可以预计,今年年末IPO数量有望达到近四年来的新高。

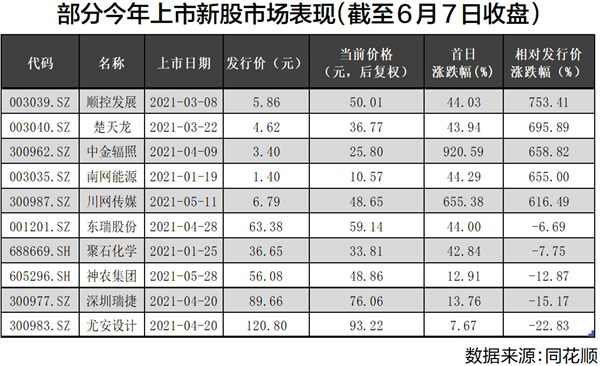

随着A股市场新股供给的不断增长,打新收益出现明显分化。截至6月7日收盘,5月27日在上交所上市的东鹏饮料迎来第8个涨停板。与此同时,不少新股上市数日后却惨遭“破发”。同花顺数据显示,按照复权后的价格计算,截至7日收盘,已有包括尤安设计、深圳瑞捷等在内的8家新上市公司破发,此外,达瑞电子、奥雅设计当日收盘价距离发行价格涨幅不足2%,也存在破发风险。

从上市新股的整体表现来看,同花顺数据显示,截至6月7日,今年以来上市新股的首日平均涨幅为160.77%。值得注意的是,由于科创板以及注册制下创业板新股上市前5个交易日不设涨跌幅限制,这些个股打新收益的分化更为明显。今年以来共有142只个股在科创板、创业板上市,其中首日涨幅超过200%的有61只,最高的为创业板上市的中金辐照,首日涨幅达920.59%,与此同时,也有39只个股上市首日涨幅低于100%,最低的为尤安设计,首日涨幅仅为7.67%。

“影响新股市场表现的因素较多。第一是自身基本面因素,包括成长性以及行业地位等;第二是整体估值情况,注册制下‘23倍市盈率’的门槛被打破,如果前期发行价制定过高,上市后股价的上涨空间就比较有限;第三,新股发行表现也与二级市场整体流动性关系密切。”经济学者、允泰资本创始合伙人付立春对《经济参考报》记者表示,当前资本市场的流动性整体比较平稳,新股发行节奏快、数量多,可选择的空间也比较丰富,这种情况下资金便会有所选择,呈现出结构性的特点,这也是注册制市场化的自然表现。

A股市场价值导向机制日益突出

业内人士指出,打新收益的内部分化,以及新股破发的频繁出现,其实是市场日趋成熟的一个重要标志,它意味着在IPO融资阶段,整个市场的有效性正大幅提高。

“过去是‘新股不败’,现在是‘分化明显’。”申银万国证券研究所首席市场专家桂浩明将这一现象的出现概括为三个层面:第一,过去新股数量较少,市场‘热炒新股’风气盛行,但如今新股稀缺性却大大减弱;第二,投资者越来越重视新股本身的质量,而非‘热捧’每一只新股;第三,客观上讲,当前新股发行价格体系下,绝大多数新股属于高价发行状态,市盈率较高,从而压制了二级市场后续上升空间,甚至导致了上市后的破发。

“但新股出现破发也并非坏事。”桂浩明进一步指出,破发现象实际上反映了市场的选择,强化了市场在新股发行及新股价格形成机制当中的决定性作用,对于市场的可持续发展有积极作用。“一方面,能够让市场避免盲目扩容;另一方面,也会促使上市公司专注自身业绩,业绩较差的公司即便上市也很难获得市场认可。”

付立春也表示,打新收益的内部分化是A股市场和注册制日趋成熟的重要表现。“对于投资者而言,打新不是无脑‘撞大运’,而是要对公司整体的核心价值进行分析,从而估计其发行价与公司价值之间的差距,作出适当的投资选择。”他指出,上市公司也要对自身核心竞争力以及业务基本面进行合计估值,在定价时更加理性,防止出现破发这种不利于二级市场后续发展的情况出现。

值得注意的是,随着近年来打新收益的整体下降,新股市场定价也更为审慎。据同花顺统计,2021年IPO发行市盈率为30.45,相比2020年的41.27以及2019年的34.23出现了不同程度的下降。

但在付立春看来,部分优质企业在发行定价时也不用过于保守。无论是新股破发,还是新股连续涨停乃至大幅翻倍,两种极端情况实际都表明市场在新股定价方面还存在进一步成熟的空间,新股定价应当更趋理性。

您必须 [ 登录 ] 才能发表留言!