5月27日,天赐材料(002709.SZ)发布公告称,全资子公司宁德凯欣与宁德时代(300750.SZ)签订物料供货协议。

受此消息的刺激,5月28日,该公司的股价直接高开4.75%,并在盘中一度涨停。截至收盘,该股最终上涨9.2%,报收87.36元/股,再创上市以来的新高,全天成交29.49亿元。

值得一提的是,2020年以来,天赐材料的股价(前复权)表现极为强势,在一年半的时间内已经累涨近626%,这个期间涨幅排在整个A股市场的12名。

天赐材料于2014年登陆A股市场。公司成立早期主营业务为个人护理产品材料生产和销售,自2005年开始切入电解液生产领域,并在2011开始实现自产六氟磷酸锂。2015年公司收购东莞凯欣,成功打入ATL和CATL供应链。

电解液是锂电池四大关键材料之一。目前,该公司的电解液产品年出货量高居国内市场首位。

2020年的数据显示,主要是电解液的锂离子电池材料业务贡献了公司64.57%的营收和50.98%的利润,日化材料及特种化学品贡献了29.46%的营收和47.99%的利润。

具体来看,双方协议约定至2022年6月,宁德凯欣向宁德时代预计供应六氟磷酸锂使用量为1.5万吨对应的电解液产品。采购数量可以根据协商上浮或下浮不超过20%。

其中,六氟磷酸锂按协议锁定的基准价格进行报价,其他原材料及各项费用的报价以双方另行书面确认的报价单为准,如其他原材料市场价格涨跌幅超过10%的,则双方重新确认报价。

每月六氟磷酸锂实际使用量按经双方确认的宁德时代发布的产品需求进行核算。宁德凯欣根据双方另行书面确认的购销订单/合同交付电解液产品。

天赐材料还指出,结算方式有两种,其一是宁德时代预付产品货款6.75亿元;其二是双方根据书面确认的购销订单/合同及实际交货情况进行货款结算,宁德时代已预付之货款将根据货物结算数量和对应的六氟磷酸锂使用量情况进行抵扣。

实际上,宁德时代和天赐材料早有合作,且是后者的大客户。

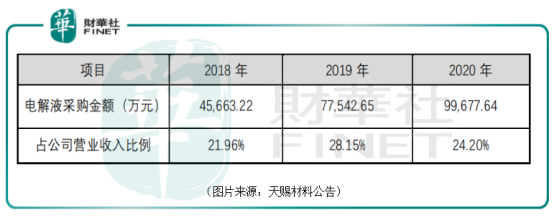

2018年至2020年,后者分别向前者采购了4.57亿元、7.75亿元、9.97亿元的电解液产品,分别占公司锂离子电池材料业务比重为36%、46%、37%,占公司营业收入的比例分别为21.96%、28.15%、24.2%。

据国海证券测算,宁德时代本次采购量预计可满足125GWh动力电池电解液需求,锁定数量大。

同时,这也从侧面进一步反映了宁德时代及行业需求端非常景气。

而对于天赐材料来说,和宁德时代签订大单有助于增强业绩确定性,并且继续深度绑定大客户也能帮助巩固自己的龙头地位。

天赐材料作为宁德时代锂电池最核心的上游供应商之一,其电解液业务在宁德时代电解液份额占比超过50%。因此,天赐材料的业绩可以说是深受宁德时代锂电池业务的影响。

近日就有一则消息让一些投资者对于天赐材料的前景产生了一丝忧虑。

据悉,宁德时代董事长在公司股东大会上透露,将于2021年7月份左右发布钠电池。

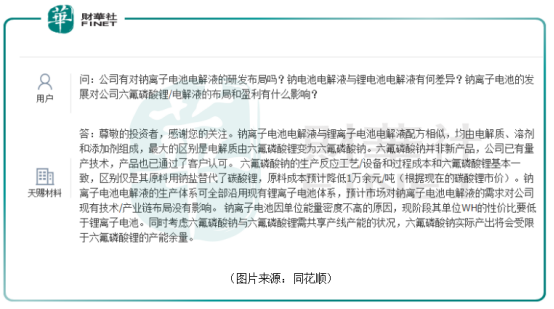

随后就有投资者在投资者互动平台上追问天赐材料对钠离子电池电解液的研发布局等问题。

而从上市公司董秘的回答来看,钠离子电池电解液和锂离子电池电解液配方相似,且公司已有量产原料六氟磷酸钠的技术。

市场人士也认为,短期内这一消息对于锂电池板块难以构成威胁。

例如,天风证券表示,钠电池不会对锂电池带来威胁,在储能领域两者还能形成互补关系。

这主要是因为钠离子电池能量密度存在短板,适合对能量密度要求不高,但是对成本比较敏感,或者对循环寿命要求比较高的应用场景,比如轻型电动车、中低续航的新能源汽车(300公里续航以下)、备用电源、基站电源等。

就目前的情况来看,宁德时代即将推出的钠电池对天赐材料的影响是非常有限的。

近些年来,新能源车的兴起则是带动动力锂电池飞速发展的主要因素之一。

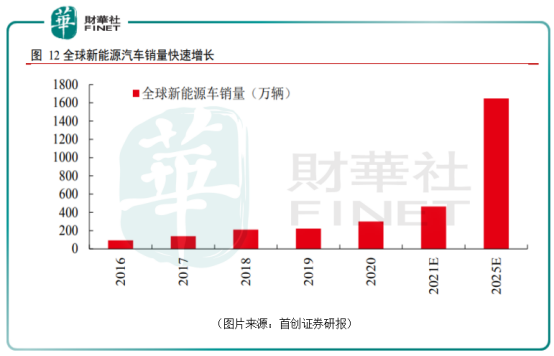

首创证券预计2021年在特斯拉价格下降,产能增长,以及大众MEB平台车型在国内放量的背景下,国内新能源乘用车车销量可达180万辆以上,同比增长40%。

另外,首创证券还表示,全球新能源车销量在未来两年将迎来新一轮的快速增长,据其预测,2021年全球新能源车销量将达到465万辆,同比增长55%。到2025年和2030年,全球新能源车销量将分别达到1660万辆和4350万辆,CAGR超过30%。

而在新能源车销量快速增长背景下,该机构预计2021年,国内动力锂电需求100GWh,同比增长52%,到2025年,国内动力锂电需求将达到365GWh。全球来看,预计2021年和2025年动力锂电池需求分别为227GWh和1061GWh。

具体到国内动力锂电电解液市场2020年、2021年需求增速预计可到20%和40%,市场需求将持续高速增长。

由此可见,锂电电解液这个细分行业的前景是值得期待的。

而电解液原材料成本占比达到80%以上,其中六氟磷酸锂占比40%左右,是占比最高的材料。

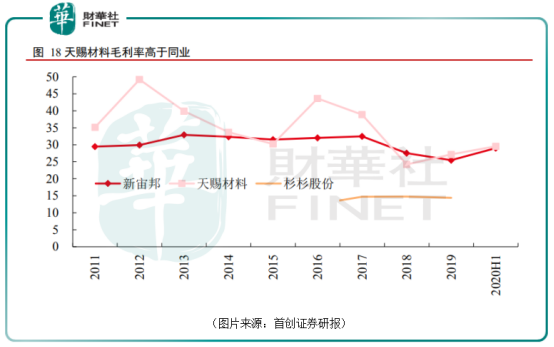

从投资角度来看,具备自供六氟磷酸锂能力的电解液企业显然拥有更强的成本控制能力,更值得关注。

目前,国内具备自供六氟磷酸锂能力的电解液企业仅有天津金牛、东莞杉杉和天赐材料三家。其中,天赐凭借技术优势和回收降本措施,六氟磷酸锂生产成本低于行业平均水平,这也保证了公司近年来盈利水平高于同业。

除了锂离子电池材料业务外,在日化材料及特种化学品业务方面,天赐材料也是国内主要的个护产品原材料供应商。

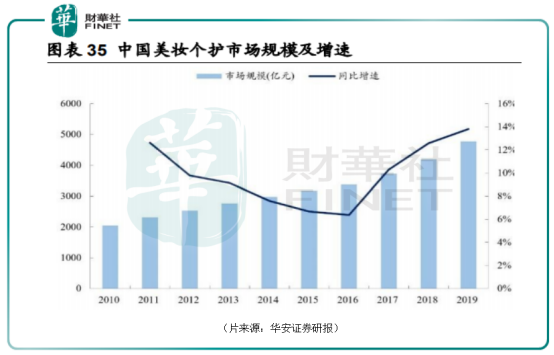

我国日化行业增速高于全球,长年维持两位数增长。2019年中国美妆个护市场规模达到4777亿元,同比增长13.8%,自2017年起保持10%以上的同比增速。单从化妆品来看,我国为全球第二大市场,2009-2018年复合增长率高达9.6%,增速第一。

未来几年在居民收入增长和个人护理意识觉醒的背景下,个护市场有望继续保持快速增长。

综合来看,天赐材料短期有利好,长期前景也很光明。但是,该公司的股价短期疯狂上涨或许也导致了多位股东在2020年至2021年1月期间持续的减持套现。

不过,实控人徐金富、万向集团、香港中央结算有限公司等股东随后又开始了增持。这种减持后又增持的行为值得关注。

您必须 [ 登录 ] 才能发表留言!