去年至今,多监管部门相继释放强烈信号,对上市公司财务造假、信披违法违规等问题从重从快查处,行政处罚力度加大。证监会数据显示,去年全年共办理案件740起,同比增长34%。而据同花顺统计,截至2月9日,年初至今已有101家上市公司受到违规处罚,相比去年同期大增超50%。业内人士指出,惩戒上市公司违规行为、严肃市场纪律有助于引导上市公司的规范运作,维护市场秩序并保护中小投资者的权益。

开年百家上市公司受违规处罚

今年以来,上市公司的“严监管”态势明显。证监会2月5日公布的数据显示,2020年全年,证监会共办理案件740起,同比增长34%;全年向公安机关移送及通报案件线索116件,同比增长一倍,打击力度持续强化。

记者根据同花顺数据统计,截至2月9日,年初至今共有101家上市公司受到违规处罚,相比去年同期的67家大增超50%。在这101家上市公司中,8家受上交所处罚,25家受深交所处罚,而受证监会及各地证监局处罚的上市公司合计有58家。从处罚原因来看,以未及时披露公司重大事项、信息披露虚假或严重误导性陈述等为主,此外,还有业绩预测结果不准确或不及时等原因。

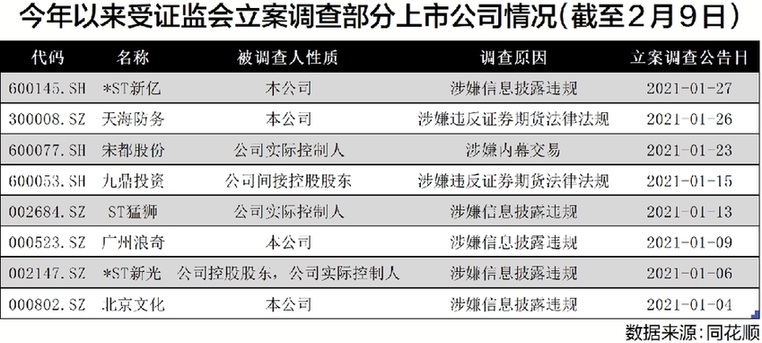

此外,还有天海防务、广州浪奇、北京文化等8家上市公司遭证监会立案调查,相比去年同期增加1家,涉及的被调查人包括公司,公司实控人以及公司控股股东等。其中共有5家上市公司涉嫌信息披露违规,2家涉嫌违反证券期货法律法规,还有1家涉嫌内部交易。

从上述统计数据以及日前证监会、上交所发布的典型违法案例以及纪律处分案例来看,严打上市公司财务造假、信披违规成为从去年沿袭至今的工作重点。

1月29日,中国证监会官方网站发布《2020年证监稽查20起典型违法案例》,康得新、康美药业、獐子岛、东方金钰等6家上市公司财务造假案,以及辅仁药业、凯迪生态等5家上市公司信息披露违法违规案均包括其中。2月5日,上交所发布2020年度上市公司监管十大纪律处分案例,包括财务造假、资金占用、违规担保等“零容忍”案件,以及“三高类”重组、年报监管、退市监管等重点监管事项,共涉及信息披露、规范运作、董监高履职、中介执业等多个方面。涉及上市公司包括*ST富控、长园集团、*ST鹏起、梅雁吉祥等。

“财务造假案发领域增多,系统性、规模化特征明显,财务舞弊与其他违法行为相互交织。”在2020年违法违规案件办理情况的发布会上,证监会表示,财务造假案发领域延伸,造假动机复杂,造假手法更加隐蔽,此外,财务造假还与资金占用、违规担保等违法行为相互交织。

上市公司监管机制体系不断完善

实际上,从去年至今,监管已不断释放针对上市公司的强监管信号。

2月5日,证监会发布《监管规则适用指引——关于申请首发上市企业股东信息披露》,内容包括加强拟上市企业股东信息披露监管,防范“影子股东”违法违规“造富”,重点约束股权代持、临近上市前突击入股等。2月1日,上交所发布《上海证券交易所科创板发行上市审核业务指南第2号——常见问题的信息披露和核查要求自查表》,主要包括科创板发行上市条件的相关问题以及常见信息披露和核查问题。

对于上市公司管理人员的监督处理也进一步加强。上交所数据显示,2020年全年,上交所共发出公开谴责43份,同比增长7.5%;公开认定47人不适合担任上市公司董事、监事和高级管理人员(以下简称董监高),同比增长88%。纪律处分与监管关注共涉及上市公司132家,同比增长20%;处理董监高556人次,同比增长4.32%;处理控股股东或实际控制人90人次,同比增长26.76%。

“注册制改革以及对投资者的保护,都是建立在高质量的信息披露之下。信息披露质量的提高是注册制改革的配套制度要求,也是对投资者尤其是中小投资者的保护。”武汉科技大学金融证券研究所所长董登新对《经济参考报》记者表示,严打财务造假是提高信息披露质量最根本的保证。因而,打击财务造假、提高信息披露质量可以说是中国资本市场下一个阶段的一个非常重要的工作任务。

“新证券法和刑法修正案极大地提高了证券违法犯罪成本,有利于对财务造假的打击和威慑。”董登新表示,杜绝财务造假、提高信息披露质量,资本市场的资源配置功能才能得到充分发挥,退市制度的功效也会大幅提升。一些没有主业的空壳公司,以及长期微利或亏损的僵尸企业将会迎来退市。“这是市场健康发展的保障,对于其优胜劣汰功能的正常发挥至关重要。同时也是为保护投资者权益。”

您必须 [ 登录 ] 才能发表留言!