1月27日,沃森生物发布业绩预告,预计公司2020年盈利9.8亿-10.22亿元,同比增长590%-620%,预计同期扣非净利润为6.9亿-7.3亿元,同比增长438%-469%,营收28.5亿-29.4亿元。公司业绩增量主要来自自研疫苗产品以及嘉和生物的2.5亿元股权投资收益。

资料显示,2020年公司自主疫苗产品销售收入预计同比增长154%-162%,其自研生产的肺炎球菌多糖结合疫苗新增销售收入约16亿元。

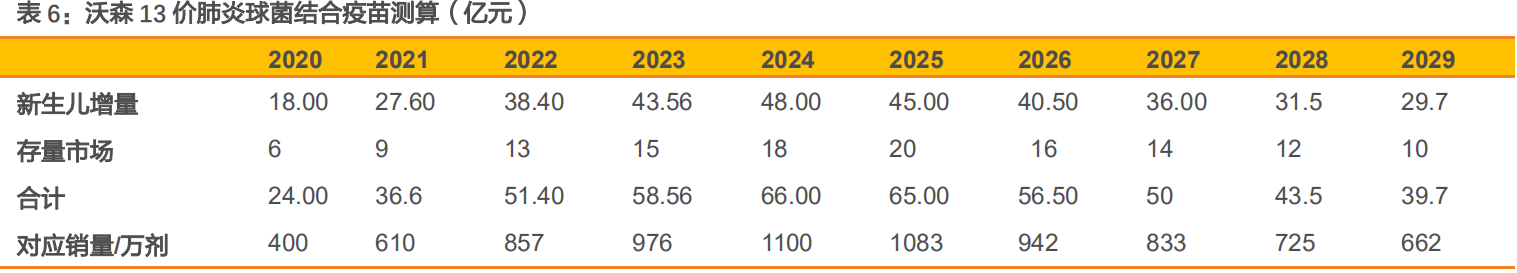

然而这份看似靓丽的业绩,实则未达预期。2019年底沃森生物的一大重磅自研产品13价肺炎疫苗获批上市,作为全球药品销售额前十中唯一的疫苗产品,此疫苗的放量上市被市场寄予厚望。券商研报普遍预测,沃森生物PCV13全年收入在20亿元以上,全年营业收入约35亿元,其高于实际业绩预告区间约16%。

此外,沃森生物虽手握HPV和13价肺炎两大重磅产品,但在贱卖子公司上海泽润风波影响以及股东组团减持的骚操作下,公司股价目前不及高峰期的一半,其甚至远低于10月公司股权激励的行权价格。

而新披露的基金四季报中,截止目前只有17只基金持有沃森生物,其远低于三季度截止时的105只,且绝大部分基金为被动型指数基金,主动型基金仅剩三只。新晋“疫苗之王”疑似已经被大量机构抛弃。

高开低走的“PCV 13”

市场对沃森生物的关注主要聚集在两点,一个是13价肺炎疫苗(PCV13),另外一个是HPV疫苗。

PCV13最早由辉瑞推出,2015年PCV13全球销售额达到62.45亿美元的巅峰,是全球药品销售额前十中唯一的疫苗产品,PCV13疫苗用来预防儿童及幼儿肺炎球菌疾病已经成为主流方法。自2016年PCV13进入中国以来,辉瑞作为唯一的供应商,垄断了该产品的销售,直到2019年底沃森生物PCV13上市与辉瑞形成双强格局。

按今年1000万剂PCV13批签发量计算,大约可以满足250万以上儿童及幼儿需求,与1500万左右年出生人口相比,渗透率有较大提升空间,这也是沃森生物被寄予厚望的主要原因。2020年一季度公司首批PCV13获得批签发后,机构普遍预测,沃森生物PCV13全年销售收入超20亿元,对应全年营业收入约35亿元。这也成为沃森生物股价暴涨的重磅催化剂,自3月底首批产品获得批签发后,其股价翻涨近两倍。

而根据刚公布的业绩预告,沃森生物显然未达券商预期。

按照批签发量446.51万支和16亿元的销售收入计算,沃森生物PCV13的均价为358.33元/针。相较沃森生物PCV13上市之初600元/针定价计算,PCV13价格偏低或许是造成业绩低于预期的主要原因。

沃森生物13价肺炎结合疫苗第一年放量并没有超预期,是否暗示了该板块的红利期可能已经走向尾声?虽然目前PCV13市场仅有辉瑞与沃森生物两个厂商,但随着行业逐步进入竞争激烈期,沃森生物将失去高定价优势。

值得注意的是,沃森生物股权激励的节点也颇值得玩味,在签发PCV13疫苗的第一年,公司高管就迫不及待的设定了股权激励计划。但即便有PCV13疫苗的“保驾护航”,沃森生物恐还是难以解锁2020-2022年的股权激励。

股票激励计划显示,计划授予的股票期权的行权价格为75元/股。行权期考核指标为:第一个行权期为公司2020年及2021年两年累计净利润不低于22亿元,取业绩预告盈利最高值10.22亿元,2021年沃森生物净利润需要不低于11.78亿元,似乎完成前述成绩尚有难度。

高估值泡沫被戳破

支撑起这么高的市值和估值背后除了有PCV13,还有做HPV疫苗的上海润泽。HPV疫苗是全球销售收入排名第二的疫苗,目前全球已经上市的HPV疫苗包括葛兰素史克的二价HPV疫苗、默沙东的四价、九价疫苗、 厦门万泰生物的二价HPV疫苗。

不过,颇有意思的是,公司高管却主动拿起针戳破了泡沫。

2020年12月4日,沃森生物发布了一份公告,核心内容为11.41亿转让上海润泽32.6%的股权,由控股子公司变更为参股28.50%的子公司,不再纳入合并报表。这份公告在市场上掀起了腥风血雨。

上海润泽是沃森生物2013年买过来的,主业是研发HPV疫苗、病毒样颗粒疫苗等新型重组疫苗。要知道,目前上海润泽九价HPV疫苗处于临床I期阶段,二价HPV疫苗2020年6月收到了国家药监局出具的新药生产申请《受理通知书》,预计2022年上市销售。这家子公司,可是承载了不少投资者对沃森生物的期待,然而在下蛋前夕,沃森生物管理层却要以35亿元“贱卖”。

按转让价格计算,上海润泽对应估值约为35亿元,远远低于A股可比公司万泰生物800亿的估值。虽然沃森生物对上海润泽二价、九价HPV疫苗上市后仍拥有经销商权,但疫苗经常和生产环节的利润却是不能比的。贱卖资产的背后往往是利益输送,李云春是否真的存在利益输送尚未可知,但此操作却是能解锁沃森生物2018年的高管股权激励。

2018年7月沃森生物股权激励的考核标准为:2018年及2019年两年累计净利润不低于10亿,2019年及2020年累计净利润不低于12亿。粗略测算,沃森生物2018年和2019年扣除股份支付费用后的归母净利润为12.67亿,超过第一个行权期的业绩考核指标,然而截至2020年Q3还差5.5亿左右的净利润。为转让上海润泽,很有可能是为了突击利润满足股权激励的行权条件。沃森生物此前已有多次股权激励。

虽然众怒之下,沃森生物取消了股权转让,但“贱卖”的风波仍在持续,一边是二级市场投资者对HPV疫苗的美好预期,一边是沃森生物低价出售上海润泽,理想和现实之间的巨大落差,引发了崩盘,公司股价遭到巨大的回撤。公司把一手好牌打了个稀巴烂。

公司沦为股东“提款机”?

其实,股东们显然早已预见风险,在沃森生物股价接连创新高的时候,公司大股东刘俊辉和二股东工投集团却争相减持。

比如,曾经的战略委员会委员刘俊辉及其一致行动人黄静从2020年4月9日起至6月23日期间,则进行了24次减持操作,合计减持沃森生物股份1028.14万股,套现约4.2亿,套现后却转手拿出3亿参与了另一家疫苗公司康泰生物的定向增发。

值得注意,沃森生物由于股权分散,长期没有实际控制人。不过,此前创始人兼董事长李云春具有相当的话语权。但“山东疫苗案”后,李董事长不得不退位让贤,拱手献出控制权。

2016年9月,彼时的沃森生物刚经历过“山东疫苗案”导致营收大幅下滑,净利润亏损。此时,云南省国资委旗下国有资本投资管理平台工投集团前来“救急”。其以近12.4亿元受让玉溪地产、李云春、刘俊辉、黄镇近1.23亿股股份(占总股本8%),成为沃森生物第一大股东。3名自然人股东当时合计套现近8亿元。

随着股价的攀升,2019年1月,李云春又以大宗交易的方式减持了所持有的沃森股份1029万股,以当天收盘价18.39元计算,对应套现约1.9亿元。2019年3月22日,李云春以成交均价19.68元减持500万股,共计9840万元;3月25日,李云春再次减持150万股,套现金额3202万元。从2018年底至2019年3月,李云春4次减持累计套现超5亿元。

除了董事长之外,其他股东也在减持。而在第二、三大股东减持之后,工投集团也坐不住了。从持股看,刘俊辉及其夫人原本持有的5.89%股权,已经下降至5.12%,李云春持股已降至3.13%,目前的第一大股东云南省工业投资控股有限公司持股降至4.97%。股东都在忙着减持,似乎对沃森生物的未来并不担忧。

您必须 [ 登录 ] 才能发表留言!