9月11日,豆神教育发布公告称,公司于第四届董事会第四十四次会议上,审议通过《关于变更公司法定代表人的议案》,同意公司CEO、总经理窦昕担任豆神教育法定代表人,此前系由实控人池燕明担任。

根据半年报,窦昕在豆神教育持有股份72,873,028股,持股比例8.39%,为公司第二大股东,第一大股东为池燕明,持股比例为12.43%。 但无论是从立思辰更名为“豆神教育”(豆神恰为立思辰总裁窦昕的个人IP)还是定增,上市公司无一不透露出强烈的窦昕属性。虽然池燕明仍为立思辰名义上的实控人,但种种迹象表明窦昕才是掌控上市公司走向的人。

不久前豆神教育发布了半年报,报告期内,其教育板块营业收入明显低于行业内绝大部分企业。除了明显异常的大语文服务业务数据之外,公司的账面资金已经十分紧张。然而公司资金捉襟见肘之时,实控人却占用着公司大量的资金。而另一面窦昕却利用个人资金以及参与公司募资资金认购,给公司“纾困”,从而上位为公司第二大股东。

购买立思辰股票、做出业绩承诺、中文未来高管做出长期任职承诺,这些行为无疑加强了立思辰和中文未来之间的利益捆绑。但问题在于,利益捆绑也不至于为实控人占用上市公司资金买单,窦昕如今“反客为主”,将中文未来“彻底与立思辰融为一体”,在持股上也与实控人相近,距离易主仅一步之遥,更像是一场变相的“借壳”。

实控人“占用”上市公司资金

上半年受疫情影响,豆神教育业绩下滑比较严重。

财报显示,上半年豆神教育公司实现营业收入7.13亿元,同比下降21%;实现归属母公司股东净利润-9472万元,同比下降341.86%,业绩表现低于行业平均水准。而更令人担忧的是,上市公司的资金状况十分紧张。

截至2020年上半年末,豆神教育账面货币资金为2.32亿元,短期借款为7.20亿元,一年内到期的长期借款为1.73亿元,长期借款4.71亿元。2018-2019年及2020年上半年,上市公司的利息费用分别为7666万元、7999万元、3764万元;同期,经营活动产生的现金流量净值分别为-1.52亿元、2.15亿元、-3.25亿元。

半年报公布后不久,豆神教育发布出售下属子公司暨签署《框架协议》的公告,拟出售下属公司江南信安。豆神教育前身为北京立思辰办公设备有限公司,主营信息安全业务,于2009年上市,2013年开始转型涉足教育领域,接连收购了含江南信安在内的20家公司。江南信安主营移动终端安全服务业务,于2015年被立思辰以支付现金及发行股份的方式,购买其100%的股权,交易金额共计4.04亿元,如今却将以2.5亿元出售,虽然豆神教育表示是为了加速推进业务转型,但在资金紧张的背景下亏本售卖子公司意思不言而喻,补充公司营运资金,加快资金周转或才是其掩盖在业务转型下的真实意图。

然而,公司资金吃紧,关联方却占用着公司大量的资金。

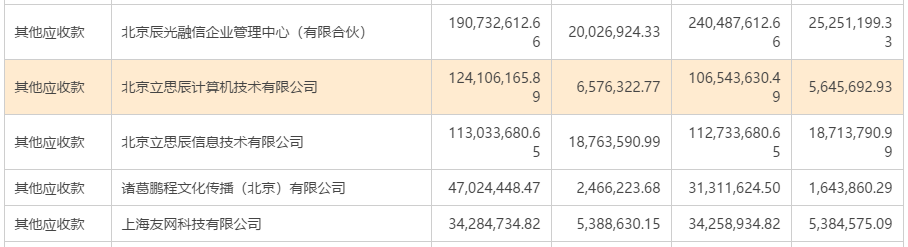

据2020年半年报,公司账面其他应收款金额为7.65亿元,占公司账面总资产的比重为10.03%,其中,关联方应收款金额为6.33亿元,占公司其他应收款总额的比重为82.71%。

(来源:2020年半年报)

而豆神教育对北京辰光融信企业管理中心(有限合伙)(下称“辰光融信”)、北京立思辰计算机技术有限公司、北京立思辰信息技术有限公司、上海友网科技有限公司、北京立思辰金智科技有限公司的其他应收款金额分别为1.91亿元、1.24亿元、1.13亿元、3428万元、302万元,合计金额为4.38亿元,占关联方其他应收款的比重为69.17%,产生上述大额其他应收款的原因在于豆神教育业务的分拆。

窦昕变相“借壳”?

豆神教育的前身是以安全科技业务起家的立思辰,上市后不久陷入瓶颈的立思辰开始转型,先是收购了从兴科技、江南信安等一众互联网公司,自2013年开始又高溢价收鸳鸯戏水数字化校园系统的合众天恒进军教育信息化行业,此后便一路“买买买”,斥资超过49亿元收购了至少二十家教育服务公司,意图打造教育和信息安全双主业形态。

2018年立思辰通过收购中文未来变身A股罕见的以语文为主业的K12教育公司。当年2月,立思辰以现金4.81亿收购了中文未来51%股权,之后又继续收购了剩余10%股权。2018年的11月,立思辰又以7亿收购来剩余的中文未来39%股权,实现100%控股,由此中文未来成为立思辰的全资子公司。而颇有意思的是,这前后两次收购时隔不足9个月,中文未来的整体估值却翻了近一倍。

根据对赌协议,要求中文未来在2019年-2021年实现的净利润分别不低于1.3亿、1.69亿以及2.1亿元。除业绩对赌外同时还要求其创始人窦昕承诺自交割日起8年内不离职,并用本次股权转让款的60%以上购买立思辰股票。窦昕在圈内被封为““窦神””,迄今为止他仍然是甘肃考区最高分纪录保持者,曾联合创办北京高思教育集团、担任巨人教育董事,2015年成了中文未来。

而在收购了中文未来后,立思辰便快速启动了拆分业务计划。

2018年立思辰启动了分拆信息安全业务相关资产的工作,把相关的六家子公司股权按净资产账面价值打包卖出,作价5.1亿元。根据《股权转让协议》,2019年末辰光融信应向豆神教育支付完所有的股权转让款,而截至目前这部分款项仍未支付完毕,分拆出的企业还在占用上市公司大量资金。根据企查查,商华忠、潘凤岩、池燕明分别持有辰光融信股份40%、 33.27%、16.73%股份,而池燕明为上市公司实控人,其余两人则是上市公司前高管。

而颇有意思的是,在关联企业占用上市公司资金的同时,上市公司实际控制人池燕明、总裁窦昕和股东商华忠分别将个人资金1.67亿元、2.05亿元和3.18亿无偿借给公司使用。截至2020年上半年末,上市公司对三人的其他应付款余额分别为1.64亿元、2.25亿元、3.56亿元。

(来源:2020年半年报)

不仅如此,为了解决资金紧张的问题,豆神教育于2020年2月发布非公开发行预案,拟募集资金15.30亿元,其中5.9亿元用于大语文项目开发与升级,7亿元用于偿还银行贷款,2.4亿元用于补充流动资金。其中窦昕认购3.5亿,7月份上市公司发布了修订预案,原本的投资机构募资数额降至8.08亿元,但窦昕认购金额却由3.5亿元增至5亿元。

2018年,上市公司分三次收购中文未来股份,合计成本约为13亿元。而按照当初收购协议,要求股权转让款的60%以上购买立思辰股票。据Choice数据,窦昕累计在二级市场购买上市公司7291万股,合计成本为6.84亿元,如果加上窦昕个人借给上市公司的2.25亿,再加上它认购非公开发行5亿,窦昕合计为上市公司花费超过14亿元。

购买立思辰股票、做出业绩承诺、中文未来高管做出长期任职承诺,这些行为加强了立思辰和中文未来之间的利益捆绑,但问题在于,利益捆绑也不至于为实控人占用上市公司资金买单,但如果是借壳那么久不难理解了。

实际上,在立思辰收购中文未来后,立马就拆分了公司的信息安全业务。

2019年窦昕出任上市公司总裁,他进入立思辰管理层在情理之中,但是担任总裁又有点出乎意外。此后又将上市公司名称“立思辰”更名为“豆神教育”,而豆神恰为立思辰总裁窦昕的个人IP,这些举动无一不透露出窦昕将中文未来与立思辰融为一体,彻底绑定。目前来看,窦昕是仅次于池燕明的第二大股东,虽然其与池燕明签订了表决权委托协议,但距离上市公司易主只差一步之遥。如今看来,收购、分拆、装入的举动更像是“借壳”,窦昕已经成功的将中文未来装入“豆神教育”,并开始在大中文领域施展拳脚。

您必须 [ 登录 ] 才能发表留言!