8月26日晚间,深交所官网显示,博科测试创业板IPO提交注册。

公开信息显示,博科测试创业板IPO于2022年4月获得受理,当年5月进入问询阶段,2023年4月上会并获得通过。

博科测试由于存在权转让瑕疵、无实控人、客户关系复杂等问题一直为外界所诟病,其IPO之路可能也会因此一波三折。

业绩增速不高,市场规模不大

博科测试主营业务为伺服液压测试设备和汽车测试试验设备的研发、设计、制造、销售、系统集成等综合服务。

2021年—2023年,公司营业收入分别为40,549.76万元、45,876.54万元及46,918.27万元,2021年至2023年复合增长率达7.57%;归属于母公司股东的净利润分别为8,223.11万元、9,763.24万元及9,617.76万元,2021年至2023年复合增长率达8.15%。

虽然营业收入和净利润均呈持续上升趋势,但增速均为个位数,优势并不显著。尤其是近一期完整会计年度内,公司营业收入同比增长2.27%,但净利润同比增长-1.49%,经营活动净现金流同比下降20.63%,收入质量下降明显,出现增收不增利的情况。

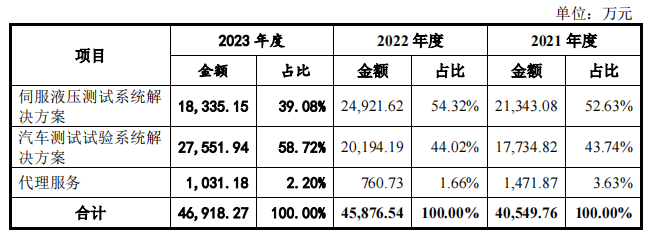

具体到各项细分业务,2021年—2023年,博科测试汽车测试试验系统解决方案收入金额分别为17,734.82万元、20,194.19万元及27,551.94万元,占报告期各期营业收入比例分别为43.74%、44.02%及58.72%,为公司营业收入主要来源之一。

从行业角度看,根据多家国外机构数据显示,2022年全球汽车测试设备市场规模为31.00亿美元,预计到2032年将达到47.23亿美元。其中,2022年中国汽车测试设备市场容量约68.83亿元。根据发行人对近年来市场项目机会的跟踪统计,发行人所处细分市场每年新增业务规模约20亿元。

2021年—2023年,博科测试伺服液压测试系统解决方案收入金额分别为21,343.08万元、24,921.62万元及18,335.15万元,占报告期各期营业收入比例分别为52.63%、54.32%及39.08%,为公司营业收入主要来源之一。

从行业角度看,公司提供的液压振动试验系统属于上述液压市场中应用领域极为广泛、技术路径相对前沿的细分市场,目前尚无第三方权威机构对该细分市场的容量规模、销售额及市场份额等出具专业报告。

但是参考竞争对手美国MTS公司披露信息,公司所处市场目前全球市场规模在180亿元左右。另据机构估算,目前我国振动试验设备市场规模约为110亿元,其中液压振动试验设备市场规模约为40亿-50亿元,国内市场规模约占四分之一左右。

尽管博科测试所生产的伺服液压测试系统应用领域广泛,但从目前公司收入构成覆盖领域来看,仍以土木工程建筑、汽车及轨道交通等领域为主,该项业务收入可能面临持续下滑风险。

客户、供应商重叠,与宝克关系复杂

博科测试作为宝克公司在中国境内的独家代理,2021年—2023年,宝克公司既是公司的前五大客户,也是公司的前五大供应商。

其中,直接销售金额占当期收入比例分别为12.27%、6.03%及9.20%,采购金额占当期采购总额比例分别为17.14%、15.76%及23.75%。上述两类交易占比在报告期内呈现波动态势。

此外,2021年—2023年,公司采购宝克公司设备后集成自主设备及服务对外销售形成的收入占比分别为14.47%、21.35%及33.77%,该类交易占比呈现上升趋势。

综上,在前述最严格口径下,博科测试与宝克公司有关的收入合计占比分别为26.74%、27.38%及42.97%,与宝克公司有关的毛利合计占比分别为21.90%、22.83%及32.83%。

回溯历史,博科测试创始股东之一的安超,在宝克公司任职多年,博科测试成立起便成为宝克公司的境内独家代理商。不仅如此,在离职后,博科测试的副总吴彤仍两度代表博科测试出席会议,且其配偶还为其代持博科测试的股份。

无论是从设立、还是销售端和采购端,博科测试一直以来都与宝克公司之间有着深度的绑定,如此情况也让人对其业务的独立性有所担忧。

除宝克公司外,还有其他个别企业在报告期内存在客户与供应商重叠的情形。

2021年—2023年,博科测试与重叠客商报告期内发生的采购总额分别为241.28万元、250.70万元及149.71万元,占当期采购总额比例分别为1.38%、0.75%及0.47%,销售总额分别为484.40万元、702.21万元及1,388.32万元,占当期收入比例分别为1.19%、1.53%及2.96%。

财务风险积聚,内控管理存隐忧

2021年-2023年末,博科测试的应收账款及合同资产余额分别为11,015.45万元、10,860.21万元及13,297.42万元,随着公司业务规模的扩大,未来应收账款及合同资产的规模还有可能会进一步上升。

另外,公司六成以上存货在客户现场,这也是一个潜在风险。2021年-2023年末,公司在客户现场的存货余额分别为15,862.86万元、24,970.16万元及33,640.40万元,在客户现场的存货占存货余额比重较高,分别为60.16%、68.11%及71.90%。

公司产品从生产到验收整体周期较长,通常从签订合同到设计确认需要1—6个月时间,产品陆续出库需2—9个月时间,现场安装需1—6个月时间,现场安装后经试运行达到客户终验收标准需1—9个月时间,一定程度上增加公司的流动性风险。

作为技术密集型企业,研发投入占比能反映企业在未来一段时期内的竞争力与核心优势,与企业可持续盈利能力息息相关。

经研究其招股说明书和回复材料,博科测试不乏存在同行业可比上市公司研发投入偏低、收购英国公司或有知识产业潜在纠纷等值得继续深究的问题。

2021年—2023年,公司研发投入规模分别为2,469.28万元、2,819.07万元及3,094.56万元。

截至2023年末,公司研发团队共有70人,其中本科学历及以上的有61人,包括硕士及以上学历19人,本科学历42人。

由于博科测试股权结构分散,公司不存在持股超过50%的单一股东,亦不存在持股虽然不足50%但其持股所享有的表决权足以对发行人股东大会决议产生重大影响的单一股东。因此,公司无控股股东。目前,博科测试实际控制人为李景列、张延伸及仝雷三人。

值得关注的是,董事长并非第一大股东。若未来三人无法继续保持一致行动或出现其他不可控的因素,可能会影响公司控制权的稳定性,进而可能对公司未来经营造成不利影响。

您必须 [ 登录 ] 才能发表留言!