3月4日,甲苯衍生品供应商武汉有机控股有限公司(下称“武汉有机”)第三次向港交所递交了招股说明书,拟于港交所主板挂牌上市,交银国际为独家保荐人。

对于上市所得款用途,武汉有机计划用于新建产能、研发活动、销售及营销活动以及运营资金及一般企业用途。

去年业绩遭遇滑铁卢

甲苯及衍生品产品是常用化工原料之一,可广泛应用于食品、农药、医药、印染等行业,通常用于制备防腐剂、药物、染料、香料、农药等。

武汉有机,则是甲苯及衍生品行业的巨无霸。

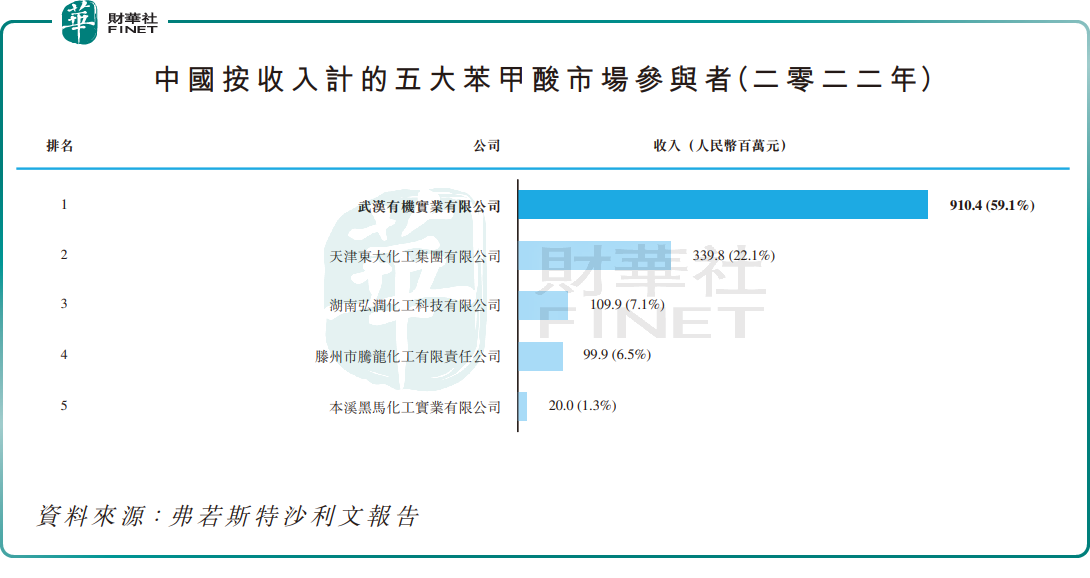

资料显示,按2022年的销售收入计,武汉有机是中国最大的苯甲酸、苯甲酸钠及苯甲醇生产商,市占率分别高达59.1%、37.3%及36.0%;于全球市场,武汉有机于2022年在苯甲酸、苯甲酸钠及苯甲醇生产商中位居第二,市占率分别为35.7%、21.8%及21.3%。

作为行业龙头,武汉有机的客户群体也令人眼前一亮。公司已与超过2700名企业客户开展业务,遍及超过70个国家及地区。公司与众多知名公司建立及巩固业务关系,其中不少为《财富》世界500强公司。

一般情况下,一家企业的市场地位高、客户数目多且广泛,通常都能起到降低经营风险的作用。但享受了几年市场红利后,武汉有机在2023年的业绩却突然变天了。

2020年至2022年期间,武汉有机的收入和年内溢利无惧疫情冲击,保持连年增长,呈现出一片蒸蒸日上的景象。但在疫情放开的2023年,武汉有机成绩单却遭遇滑铁卢,收入下降14.6%至26.77亿元(人民币,下同),年内溢利更是骤降78.6%至7290.2万元。

此外,武汉有机的毛利率也是逐年下滑,其中2023年毛利率大幅下滑10个百分点至12.3%。

武汉有机2023年业绩变脸是由于公司产品量价齐降。公司的大部分收入来自销售自制产品,而自制产品在2023年的平均售价和销量双双下跌,导致该分部业务毛利率下降10.2个百分点。

销量下跌,主要由于中国及全球经济环境欠佳,武汉有机的客户(主要于食品添加剂、饲料添加剂、农药中间体市场及医药中间体市场)受到不利影响。2023年,武汉有机来自中国内地、亚洲(不含中国内地)、美洲及欧洲的收入均出现不同程度的下滑。

而毛利率下降是因为经济不明朗导致下游需求减少及市场供应增加导致市场竞争加剧,对武汉有机的定价造成巨大压力,因此公司降低了产品售价。由此可看,市场萎靡的背景下,行业掀起的价格战没有赢家,反倒成为各企业利润承压的负面因素。

业绩承压不影响大额分红

尽管业绩承压,武汉有机为了抢占市场仍举债扩张,特别是产能扩张方面较为激进。

随之而来的是武汉有机的资产负债率快速上升,由2021年的29.2%攀升至2023年的61.3%。

然而,在公司的资产负债率上升以及盈利能力下滑之际,武汉有机分红却毫不含糊,在IPO前进行了数次分红。在2022年2月及12月及2023年12月,武汉有机分别向股东宣派及分派股息10.13亿元、8980万元及2.7亿元,合计13.73亿元,远超同期公司的净利润规模。

由于连续派息,直接导致武汉有机在2022年及2023年分别录得流动负债净额3.54亿元及5.9亿元。

武汉有机在招股书中表示,“力诺集团及力诺投资动用2022年2月股息8.2亿元及2022年12月股息6590万元,以偿还本集团应收力诺集团及力诺投资的款项。”资料显示,力诺集团由武汉有机的执行董事兼控股股东高雷的父亲高元坤最终持有80%权益,力诺投资则由力诺集团100%控股。

为筹备港股上市,武汉有机进行了重组,紧接重组前的公司架构为:高元坤和申英明分别持股80%及20%的力诺集团,通过其全资附属力诺投资持有武汉有机35.83%股权;高雷持股40.87%;职工合股基金持股17.8%。

而于重组后、IPO前,高雷累计持有武汉有机76.55%股权,公司非执行董事申英明持股16.72%,为公司第二大股东。

武汉有机IPO前这几年的分红可谓十分妙,不但减缓了公司应收款项的压力,大股东也收获颇丰。只是这种做法导致了公司账上现金难言充足,2023年底的现金及现金等价物仅6500余万元,为近年来最低水平。

若能成功赴港上市融资,武汉有机也将能缓解因分红导致的现金流压力。

您必须 [ 登录 ] 才能发表留言!