证券时报记者 张娟娟

日前,中国证监会召开2024年系统工作会议,提出“突出以投资者为本的理念”,强调“加大对欺诈发行、财务造假、操纵市场、内幕交易等案件的查办力度,让违法者付出惨痛代价;压实保荐机构、会计师事务所等中介机构‘看门人’责任,坚持‘申报即担责’,对‘带病闯关’的,严肃核查、严厉惩治”。

A股全面注册制落地已9个月有余,IPO制度逐渐完善,上市包容性、审核效率提升的同时,监管审查更加严格,中小投资者合法权益更加受到保护。

注册制实施以来,一级市场有哪些趋势性变化,IPO申报公司(以下简称“申报公司”)撤回/被否的原因又有哪些?在去年8月证监会定调“阶段性收紧IPO节奏”后,市场又出现哪些改变?

注册制下

信披高质量、审核严把关

注册制改革以来,证监会始终秉持依法全面从严监管的理念,并贯穿于资本市场监管的全链条各环节。在事前,坚持质量优先,强化发行监管,严把IPO入口关。

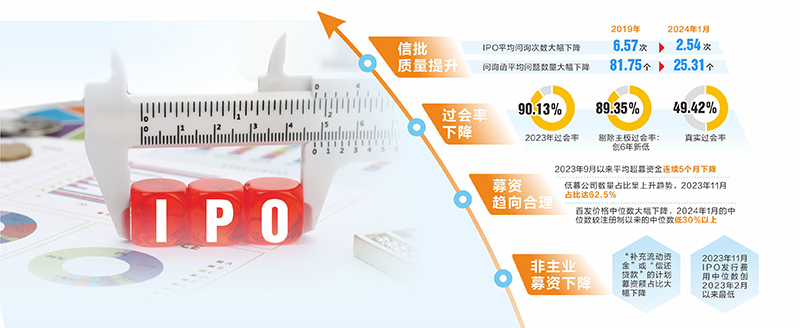

从信披来看,上市公司招股书质量提高,监管层问询量呈下降趋势;从过会率来看,2023年科创板首发过会率下降至历史最低值。

趋势一:信披质量提升,问询量下降

通常来说,招股说明书信披越透明、报告质量越高,申报公司收到证监会/交易所的问询次数相对较低。证券时报·数据宝统计,自2019年7月以来(以上市日期为准),注册制申报公司收到的证监会/交易所平均问询次数、问询函平均问题数量逐年下降。2024年1月平均问询次数仅有2.54次,创注册制实施以来单月最低水平;问询函平均问题数量25.31个,创注册制实施以来单月第二低;历史最低值是2023年11月,问询函平均问题数量不足21个。2023年问询5次以上公司数量占比16.73%,今年1月以来仅有10%。

事实上,注册制实施以来,发行状态分别为“IPO终止、暂缓发行(表决)、中止审查”且遭证监会/交易所问询的公司当中,暂缓发行(表决)公司被问询次数以及问询函平均问题数量显著超过另外2种类型的公司,其中问询函平均问题数量与已上市公司基本持平。IPO终止公司的问询函问题数量也较多,平均接近23个;中止审查公司中,拟登陆北交所的公司数量最多,创业板、科创板公司数量较少。

趋势二:审核从严从紧,全口径过会率下降

在IPO从严审查背景下,“带病过会”的可能性大大降低,不少企业被终止上市审核或主动撤回IPO申请。

按发审委/上市委会议日期统计,2023年A股首发过会率90.58%,其中全面注册制实施以来过会率为90.13%,剔除主板公司后的全年过会率下降至89.35%,创过去6年新低。2023年暂缓表决、取消审核公司数量占比合计5.52%,占比创近5年新高,也是近10年次新高。

分板块来看,2023年科创板首发过会率下降至历史最低值,不到80%;创业板首发过会率为90.91%。IPO过会率明显下降的背后一方面在于审核从严从紧;另一方面,2023年8月,证监会发布《统筹一二级市场平衡优化IPO、再融资监管安排》,定调“阶段性收紧IPO节奏”。

若以过会公司数量/全部申报公司数量(含撤回、终止、暂缓等公司)作为统计口径(下称“全口径过会率”)计算,自2019年A股实施注册制以来,过会公司占比较核准制时期大幅下滑,2023年A股首发真实过会率仅有49.42%,远低于2021年及以前的过会率。2022年过会率较低与次年注册制的全面实施有一定关系(图1)。

IPO阶段性收紧后

募资金额及投向回归理性

去年8月,证监会发文定调“阶段性收紧IPO节奏,促进投融资两端的动态平衡”;“严格要求上市公司募集资金应当投向主营业务,严限多元化投资”。在政策发布后,一级市场迎来哪些积极改变?

变化一:募资及定价趋于合理

IPO募资趋于合理,首发价格“虚高”现象得到有效遏制。

数据显示,以上市日期统计(注册制公司),2023年9月以来,IPO公司平均预计募集资金大幅下降,平均超募资金连续5个月下降。2023年11月~2024年1月(截至1月26日),IPO公司月度超募比例(加权平均)均为负数,尤其是2024年1月,IPO公司整体低募-10.08%,低募比例创近12个月新高。

与此同时,自2023年8月以来,低募公司数量占比呈上升趋势,11月占比多达62.5%,创2023年2月以来新高,2023年12月、2024年1月低募公司数量占比分别为57.14%、53.85%。

从首发价格来看,2023年3月至10月上市的公司首发价格中位数均超过20元,其中6~8月首发价格中位数达到阶段顶峰。自2023年9月以来,首发价格中位数大幅下降,2023年11月首发价格中位数为15.09元,2023年12月、2024年1月首发价格中位数接近17元,较注册制实施以来首发价格中位数25.12元低30%以上(图2)。

变化二:非主业募资占比下降

从募资投向看,非主营相关项目的募资占比呈下降趋势。

2023年10月以来,投向为“补充流动资金”或“偿还贷款”的计划募资金额占募资总额比例较2023年9月大幅下降,2023年12月仅有13.27%,较同年9月下降11个百分点以上。2024年1月的占比为19.27%,若不考虑艾罗能源(37.1%)、永兴股份(30%),1月“补充流动资金”等项目募资占比下降至16%左右(图3)。

此外,降低IPO发行成本的正面促进作用显现。2023年9月以来,已上市公司的发行费用(承销保荐+审计验资+法律+信披)大幅下降。2023年11月上市公司发行费用中位数仅0.58亿元,创2023年2月以来最低。2024年1月发行费用中位数为0.68亿元,同期发行费用率(发行费用/实际募资额*100%)中位数为10.7%,创近5个月新低,云星宇、博隆技术等公司发行费用率均低于9%。

需要说明的是,募资收紧不仅仅体现在IPO,不少已上市公司的再融资项目也遭“砍项”。比如今年1月18日,太阳能披露最新可转债方案,募资金额由上一次调减后的49.14亿元进一步下调至不超过29.5亿元,同时砍掉“补流”项目,并缩减部分项目投入。去年8月末,金证股份将其增发中的“补充流动资金及偿还银行贷款”变更为“产业链数字化服务平台项目、区块链创新平台项目”等。

IPO未通过公司

三大特征

从上文的分析看出,IPO新政威力显现。但仍有公司顶风作案,比如最近被上交所终止发行审核的中科合成,其技术来源被问询,成立时股东出资存瑕疵,根据公司招股书,其自述无实际控制人。此外,某大型硅基新材料公司近日被举报伪造公文、欺诈发行。

通常来说,一旦发现与注册制法规相悖或与可比公司数据相差较大,证监会/交易所将对申报公司发起问询。通过对申报公司6100余份问询函进行粗略分析,数据宝发现拟IPO公司被问询主要集中在经营业绩的持续性、客户集中度、供应商与客户的重叠、是否存在交易关联方、股权纠纷以及信息披露虚实等方面。

结果显示,业绩增速、毛利率水平与同行或可比公司差距较大,客户依赖度较高,研发属性与对应板块不符等“带病闯关”公司均有可能审核不通过或终止注册。

部分公司即便侥幸上市,但最终仍无法逃脱退市命运,并被重罚。比如涉嫌欺诈发行被强制退市的紫晶存储,公司虚增2017年~2019年收入和利润,其2018年净利润增幅、2018年~2019年毛利率明显超越同行,上市后业绩却大幅下滑。

那么各类型IPO企业质量如何?为简化问题,数据宝仅考虑注册制实施以来,IPO审核状态最新公告日在2023年以来的公司,分别对比已过会公司(近三个月上市新股、已发行待上市和正在发行公司)、未通过公司(最新状态为终止注册、终止审查、IPO审核未通过)以及其他情况公司(审核状态为IPO审核待表决、IPO审核通过、已披露待审核公司),从业绩的成长性、盈利性,以及客户依赖度、研发等维度进行数据对比分析,发现IPO未通过公司的财务特征主要集中在以下3方面(图4):

特征一:业绩成长性过低

从业绩的盈利成长性来看,截至2022年,已过会公司近三年平均净利润复合增速为75.43%,平均营收复合增速为31.15%;其他情况公司与前者相差不大;未通过公司平均净利润复合增速为-6.64%,平均营收复合增速为12.91%,两项指标远低于已过会公司的平均水平。

分行业看,公司数量较多的工业、信息技术行业的业绩增速与已过会公司差距较大,其中审核状态为“终止审查”的公司近三年平均净利润复合增速均为负值,营收复合增速均值分别为11.52%、6.35%,远落后于同期已过会公司。

特征二:销售毛利率过高

从销售毛利率来看,2020年~2022年、2023年1~9月,已过会公司平均毛利率位于30%至33%之间;其他情况公司2020年~2022年平均毛利率也在30%以上,2023年1~9月平均毛利率为34.46%,与已过会公司差距较小;未通过公司同期平均毛利率除2022年接近35%外,2020年~2021年均超过38%,2023年1~9月接近38%,毛利率水平远超过已过会公司以及其他情况公司。

从公司数量较多的行业看,材料、工业、可选消费、医疗保健、信息技术等行业未通过公司的平均毛利率与已过会公司偏差较大。其中材料行业未通过公司平均毛利率持续低于已过会公司,前者2023年1~9月平均毛利率低于13%,后者平均超过45%;其余行业未通过公司平均毛利率普遍超过已过会公司。

特征三:客户集中度偏低

从客户集中度来看,与已过会公司、其他情况公司相比,未通过公司的客户整体较分散,集中度偏低,且波动较大。2021年、2022年已过会公司前五大客户销售额占比均值分别为56.71%、55.28%,未通过公司分别为45.98%、43.35%;2023年1~6月,已过会公司前五大客户销售额占比平均为57.38%,未通过公司为51.28%。其他情况公司2021年、2022年、2023年1~6月的客户集中度相对稳定。

从行业来看,工业、可选消费、医疗保健等行业未通过公司平均客户集中度偏低,与已过会公司相比差距较大。值得注意的是,其他情况公司中,医疗保健行业的客户集中度也相对较低,2023年1~6月,前五大客户销售额占比均值低于30%,已过会公司同期均值为66.51%。

事实上,因客户集中度过高或较低等原因被否的IPO公司不在少数,例如IPO被终止的生泰尔,2019年~2021年前五大客户销售额占比分别为22.59%、48.27%、50.44%,若剔除战略合作伙伴中牧集团、九州互联影响后,前五大客户销售额占比分别下降至20.03%、17.96%、14.25%。拟在北交所上市被IPO终止的森罗股份,2021年、2022年前五大客户销售额占比分别为84.62%、74.96%,其中第一大客户分别高达71.33%、47.38%。

中介机构应当好

“看门人”角色

综上所述,IPO未通过公司的业绩成长性较低、毛利率较高,且客户集中度与已过会公司相比偏差较大,在部分行业中,未通过公司财务指标与同行公司相比,劣势明显。

进一步研究发现,部分行业或板块IPO被否的公司理应含“科”量更高,但实际研发属性有所欠缺。比如信息技术、医疗保健行业,终止审查或审核未通过的钢银电商、新数网络、汉王药业等公司,2020年~2022年研发费用率(研发费用占营业收入比例)持续低于2%;已过会公司中,2020年~2022年信息技术行业平均研发费用率持续超过9%,医疗保健行业平均研发费用率持续超过4%。

另外,不少公司存在上市前“突击分红”的情形。比如明喆集团2020年~2022年累计分红8.44亿元,同期未分配利润仅4.6亿元,招股书披露公司拟募资14.1亿元,其中1.9亿元用于补充流动资金。2024年第一家被否的IPO公司——胜华波,2019年~2021年累计分红3.05亿元,其招股书披露拟募资9.02亿元,其中5亿元用于补充流动资金。福华化学2021年和2022年累计分红33亿元,同期未分配利润为负数,但公司拟募集资金60亿元,其中补充流动资金及偿还银行贷款27.51亿元。长城信息、鲜活饮品等公司也在IPO前进行了“突击分红”,这些公司的分红目的、募资涉及用途以及公司是否差钱有待斟酌。

值得肯定的是,在监管从严背景下,A股IPO市场生态逐渐优化,尤其是自去年8月末IPO收紧以来,信披透明度提升,首发募资金额下降,非主营相关的募资、发行费用占募资总额比例均有下降,发行节奏明显放缓,过会率大幅下降。

然而,一级市场融资存在巨大利益空间,不断刺激公司冒险“带病闯关”。作为资本市场的“看门人”,中介机构在发挥好“引路人”职责的同时,应充分发挥好自身监督职责,既不能帮助企业规避监管,更不能帮助企业粉饰财报。

(本版专题数据由证券时报中心数据库提供)

您必须 [ 登录 ] 才能发表留言!