自沪深交易所就优化再融资监管安排出台5项具体举措以来,已有十余家上市公司宣布终止定增事项,其中不乏百亿元大额定增项目。从原因来看,无法满足再融资新规要求是定增项目终止的重要原因。

而从今年以来的数据来看,目前年内再融资规模未超过6000亿元,同比去年缩水几乎成为定局。

十余家公司终止定增事项

12月5日晚,三湘印象发布公告称,于12月4日收到了深交所出具的《关于终止对三湘印象股份有限公司申请向特定对象发行股票审核的决定》。此前的11月16日,三湘印象召开第八届董事会第十六次(临时)会议和第八届监事会第十四次(临时)会议,审议通过了《关于终止2022年度向特定对象发行股票及筹划2023年度向特定对象发行股票事项的议案》,同意公司终止2022年度向特定对象发行股票及重新筹划2023年度向特定对象发行股票的事项。

近段时间,宣布终止定增事项的上市公司并非三湘印象一家。12月1日晚,立讯精密公告称,公司将终止135亿元的2022年度非公开发行股票事项,而这也成为再融资新规发布之后,预计募资金额最高的终止定增事项。1日当晚,还有龙净环保、云天化等公司也公告披露将终止定增。

实际上,自11月8日沪深交易所就优化再融资监管安排出台5项具体举措以来,已有至少16家公司公告终止定增事项,其中不乏高达百亿元的巨额定增“搁浅”。

从行业分布来看,农林牧渔领域共有3家公司终止定增,分别是罗牛山、永安林业、保龄宝。其中,罗牛山拟定增募集金额最高,原计划募资不超过17.96亿元,用于罗牛山琼海种猪场项目、收购子公司少数股东股权及建设养殖基地、罗牛山数智化建设项目和补充流动资金项目。

电子行业也有2家公司终止定增,分别为立讯精密和传艺科技。立讯精密于2022年2月发布非公开发行股票预案,拟向不超过35名特定对象发行不超过21.23亿股,募资不超135亿元,募资主要用于智能可穿戴设备产品生产线建设及技术升级等7个项目。传艺科技此前公告则显示,拟定增募集资金不超过30亿元,用于钠离子电池制造二期5.5GWh项目,以及补充流动资金。

“从严从紧”优化再融资节奏规模

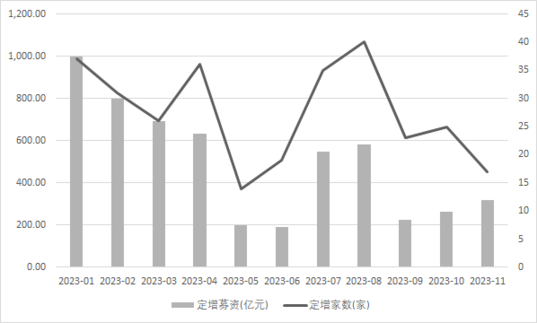

潘悦 制图

今年前11月定增企业数量及规模

数据来源:Wind

今年11月8日,沪深交易所发布“优化再融资监管安排”的五项具体举措,包括:

一是严格限制破发、破净情形上市公司再融资。要求上市公司再融资预案董事会召开前20个交易日、启动发行前20个交易日内的任一日,不得存在破发或破净情形。

二是从严把控连续亏损企业融资间隔期,上市公司最近两个会计年度归属于母公司净利润(扣除非经常性损益前后孰低)连续亏损的,本次再融资预案董事会决议日距离前次募集资金到位日不得低于十八个月。

三是上市公司存在财务性投资比例较高情形的,须相应调减本次再融资募集资金金额。

四是从严把关前募资金使用,上市公司再融资预案董事会召开时,前次募集资金应当基本使用完毕。同时,上市公司需充分披露前募项目存在延期、变更、取消的原因及合理性,前募项目效益低于预期效益的原因,募投项目实施后是否有利于提升公司资产质量、营运能力、盈利能力等相关情况。

五是严格把关再融资募集资金主要投向主业的相关要求,上市公司再融资募集资金项目须与现有主业紧密相关,实施后与原有业务须具有明显的协同性。督促上市公司更加突出主业,聚焦提升主业质量,防止盲目跨界投资、多元化投资。

从内容来看,未来破发、破净企业,连续2年亏损企业,财务性投资比例较高、前次募集资金未使用完毕等“不差钱”企业,热衷跨界投资、多元化投资的企业的再融资行为将受限。

“再融资新规的出台带来了再融资市场的规范化、合理化和透明化。新规进一步规范再融资行为,提高再融资的透明度和合理性,防止一些公司通过再融资进行过度融资或恶意炒作。新规还可以引导市场资金更加理性地投资,避免一些投资者盲目跟风或盲目投资,保护投资者的合法权益。此外,新规还可以促进市场稳定和健康发展,提高市场的整体质量和水平。” 广西大学副校长、南开大学金融发展研究院院长田利辉对《经济参考报》记者表示。

“新规抬高了再融资门槛,客观上减少了股票供应量,从而保护市场当下有限的流动性,新规还有引导市场规范化的功能。”浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林告诉记者。

全年再融资规模缩水成“定局”

从今年以来的情况来看,再融资市场整体热度略高于IPO市场,但自9月以来,A股再融资金额同比也开始出现了较大下滑。目前来看,IPO、再融资等股权融资集体放缓的迹象已十分明显。

Wind数据显示,以上市日作为统计标准,截至12月8日,今年以来A股增发家数为311家,增发募集资金为5559.88亿元;配股家数为4家,配股募集资金为132.45亿元。以此计算,再融资规模合计超5692亿元。与去年相比,今年增发配股的公司家数并未出现明显下降,但与去年的7844亿元相比,再融资市场规模同比缩水几乎成为定局。

从月度数据来看,9月以来,A股再融资金额也出现了较大下滑。定增方面,Wind数据显示,今年9月A股定增规模仅为226.93亿元,同比大幅下降超67%。10月、11月同样表现较为低迷,定增募资额分别为264.41亿元、318.83亿元。而在今年1月、2月,这一数据则分别高达999.56亿元、799.59亿元。配股方面,9月之后再未有上市公司配股落地。

田利辉表示,对于上市公司来说,收紧股权融资标准会限制它们的融资渠道和融资能力。在股权融资被严格控制的情况下,公司可能需要寻求其他融资方式,如债务融资或银行贷款等,这会增加公司的债务负担和财务风险。对于券商机构来说,收紧股权融资标准可能会影响它们的业务量和收入。同时,如果股权融资的标准过于严格,也可能会增加券商机构的风险和不确定性,因为它们需要面对更多审查和监管。

盘和林也认为,收紧股权融资,对于资金紧张的上市公司是个坏消息,上市公司需要寻求其他融资渠道,比如债券融资和银行信贷。在他看来,融资市场松紧既要看监管,也要看流动性,现如今资本市场流动性并不支持扩大再融资,收紧是必然选择。

对于再融资市场的未来发展,田利辉表示,受政策环境、经济状况、证券市场趋势和企业发展需求多种因素的影响,可能呈现市场规模有序扩大、融资方式多元创新发展、监管体制规范透明提升的趋势。此外,也有望呈现更多样化的融资方式,包括定增、可转债、私募股权基金等多种方式。中长期视角来看,随着经济的发展和市场的不断成熟,再融资市场仍然具有广阔的发展空间和潜力。

您必须 [ 登录 ] 才能发表留言!