在“碳中和”战略下,我国新能源事业一鼓作气向前行,新能源汽车、光伏和风电等新能源行业的发展在全球能源转型史上留下了浓重的一笔。

数据显示,截至2022年底,我国非化石能源消费比重达17.5%,逐年实现提升。

近日,国务院印发《空气质量持续改善行动计划》提到,大力发展新能源和清洁能源,到2025年,非化石能源消费比重达20%左右,电能占终端能源消费比重达30%左右。而根据碳中和顶层文件,2060年我国非化石能源消费比重达80%以上,这意味着新能源、清洁能源产业是一条长坡厚雪的赛道。

我国风电产业长期方向向好,但短期内的发展也历经起伏,导致相关股票走势由涨转跌。

富途牛牛数据显示,年初以来,港股风电板块指数持续下跌,多家个股跌跌不休。其中,金风科技(02208.HK)(002202.SZ)惨遭腰斩,东方电气(01072.HK)和龙源电力(00916.HK)累计跌幅超过40%,其于多家个股累计跌幅达两位数。

风电赛道余寒未消

2020年9月,我国提出“碳达峰”和“碳中和”目标,力争在2030年实现碳达峰,2060年达到碳中和。

伴随着政策大力支持,我国风电行业在“碳中和”战略目标提出后蓬勃发展,2021年爆发出抢装潮。据国家能源局数据,2021年我国风电累计装机容量达到328.5GW,同比增长16.7%;风电发电量6526亿千瓦时,同比增长40.5%。

但预期很理想,现实很残酷。自2022年以来,风电新增装机容量明显降温,2022年当年风电累计装机容量同比增速收窄至11.2%,特别是海上风电装机量较少。此外,于今年前10月,风电装机容量约4.0亿千瓦,同比增长15.6%,不及预期,同时相对于同期光伏装机容量47.05%的增速逊色不少。

国内风电招标情况也不太乐观,今年前三季,国内公开招标市场新增招标量61.7GW,比去年同期下降了19.1%。陆上新增招标容量55.6GW,同比减少14.3%,海上新增招标容量6.1GW,同比减少46.5%。

2022年以来风电市场景气度下降,背后主要是国家补贴退坡影响了行业参与者的积极性。2022年中央财政补贴取消后,目前仅有广东、浙江等少数省份已出台或有意出台地方补贴政策,其他沿海省市态度尚不明朗。

补贴退坡后,目前全国大部分省市新建风电项目已实现平价上网。长远看,平价上网对风电行业健康、可持续发展带来的影响是正面且积极的,可倒逼落后产能。但中短期对行业盈利造成一定的影响,在平价时代下全产业链需共同努力实现整体的提质增效,通过综合方式进行全链条降本。

与此同时,随着诸多新进玩家相继涌入风电赛道,行业竞争加剧,一方面导致产能过剩和市场饱和,另一方面主机厂为抢占市场份额又采取低价竞标策略,引发了市场的价格战。就连主机厂龙头金风科技近日也表示,价格内卷没有真正的赢家,行业需回归制造本质,避免无意义的消耗。

行业盈利“冷热不均”,整机厂商业绩齐缩水

国家对风电行业的补贴退坡后,十分考验风电企业的盈利能力。

2023年,国内风电新增装机量有所回暖,同时上游钢材、玻璃纤维等原材料价格下跌,为处于产业链中上游的零部件厂商打开了盈利空间。

对于风塔、海缆和轴承等中游企业来说,2023年是价值回归的一年,整体业绩向好。但对于整机厂商来说,由于饱受价格战冲击,风电整机厂商业的业绩明显承压。下游的风电运营环节,则出现了业绩“冷热不均”的情况。

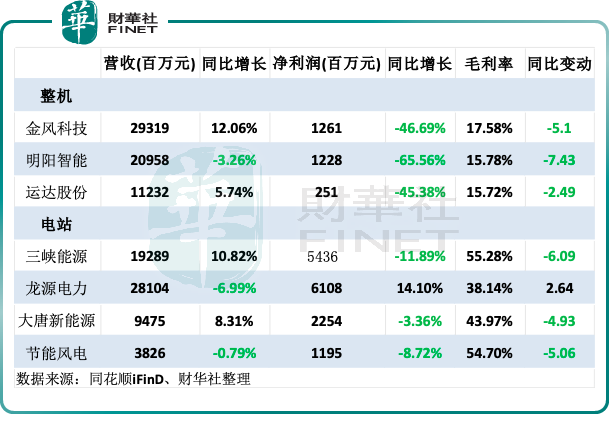

我们以风电产业中的整机和运营相关上市公司为例,在今年前三季,金风科技、明阳智能(601615.SH)和运达股份(300772.SZ)这三家公司收入出现分化,但净利润均全面遭遇暴跌,跌幅均超过40%。

毛利率方面,整机环节在风电产业链中一直不高,同时今年行业价格战激烈,龙头内卷加剧,导致该三家整机厂商前三季度的毛利率均出现不同程度下滑。碳达峰目标提出后,市场空间快速释放,在这样的背景下,企业都想把规模做大,快速上量成为头部企业,价格竞争也在所难免。

整机价格下跌自2022年就已开始加剧,金风科技近期表示,目前,国内陆上风电机组价格低至1500元/kW以下,海上风电机组价格低至3500元/kW以下,短短三年来价格下降幅度超过50%。另根据金风科技统计,今年9月全市场风电整机商风电机组投标均价为1553元/千瓦,相较去年同期的1808元/kw降幅14%。

电站运营领域的企业成绩单则表现分化,三峡能源(600905.SH)、大唐新能源(01798.HK)前三季度增收不增利,毛利率也均出现下降,龙源电力(00916.HK)(001289.SZ)则增利不增收。

“两海”成两大驱动力?

对于我国越来越内卷的风电行业来说,当下有两大促进行业增长的推动因素,即海上风电和出海,我们称之为“两海”。

《全球海上风电产业链发展报告》显示,截至2023年9月底,我国海上风电装机规模达3189万千瓦,居全球首位,我国已形成从开发建设到配套服务的海上风电完整产业链。

此外,从资源禀赋来看,中国拥有超过1.8万公里的海岸线,海上风能资源丰富,可用海域面积达300万平方公里,且集中在中东部及南部等能源负荷中心区。而从风能储量数据上来说,我国深远海地区风能储量是近海的三倍以上,深远海风电的开发具有非常大的潜力。

目前我国海上风电已具备大规模开发的基础,随着海风项目平均度电成本的降低(特别是海风大型化有效推动成本下探),海风进入了全面平价时代。同时,我国对深远海风的研发和投资也在增加,深远海风的经济性得到提升。

今年以来,包括广东、福建和山东等在内的沿海省份已经开始陆续推进国管海域的深远海风前期工作。财信证券在研报中表示,如“十四五”末期深远海风管理办法顺利出台,不排除“十四五”末期在迎来海风抢装潮的同时也有望开启优质深远海风项目的前期跑马圈地。

出海方面,我国的风电产能相比国内需求已明显过剩。但在欧洲等海外地区,“碳中和”目标提振了风电市场的需求,在欧美市场,当地风电整机商正面临着严峻的挑战,其中包括供应链问题、通货膨胀导致的成本上升、高昂的人工成本以及质量问题。

我国风电产业在海外具有成本和技术两大优势,风电企业从曾经的赶超者逐渐转变成了引领者,这为走出去奠定了基础。目前,中国风电出海不但在欧洲市场崭露头角,在非洲、中东等新兴国家的表现也令人瞩目。

金风科技的海外市场占比是中国风电企业里最大的,年报显示,2022年海外市场订单占公司全部订单的比重为16.5%,较2019年约9%的比重实现大幅提升。

整体来看,我国风电行业在短期内虽经历了多重挑战,但中长期成长趋势不改,“碳中和”战略下我国风电行业有望发展成为“中国名片”。

您必须 [ 登录 ] 才能发表留言!