上市年限较长的公司,原有主营业务难免跟不上时代的步伐,此时公司通过资产置换脱胎换骨,将缺乏盈利能力的老资产换成更有活力的新资产,如此做法并不会令人感到意外,本文中的主角美利云便是如此。

美利云上市至今已经24年,最开始的主营业务是造纸。时至今日,虽然公司深入推进产业结构转型升级,并尝试进军非造纸产业,不过公司的业务转型明显慢过名字转型。根据公开资料,目前公司的中英文全名当中均包含了“云计算”,但包括云计算在内,2021年报当中所有非造纸产业的收入占比合计不足21%,存在名实不符的状况。

(红框圈出的英文意为“云计算”)

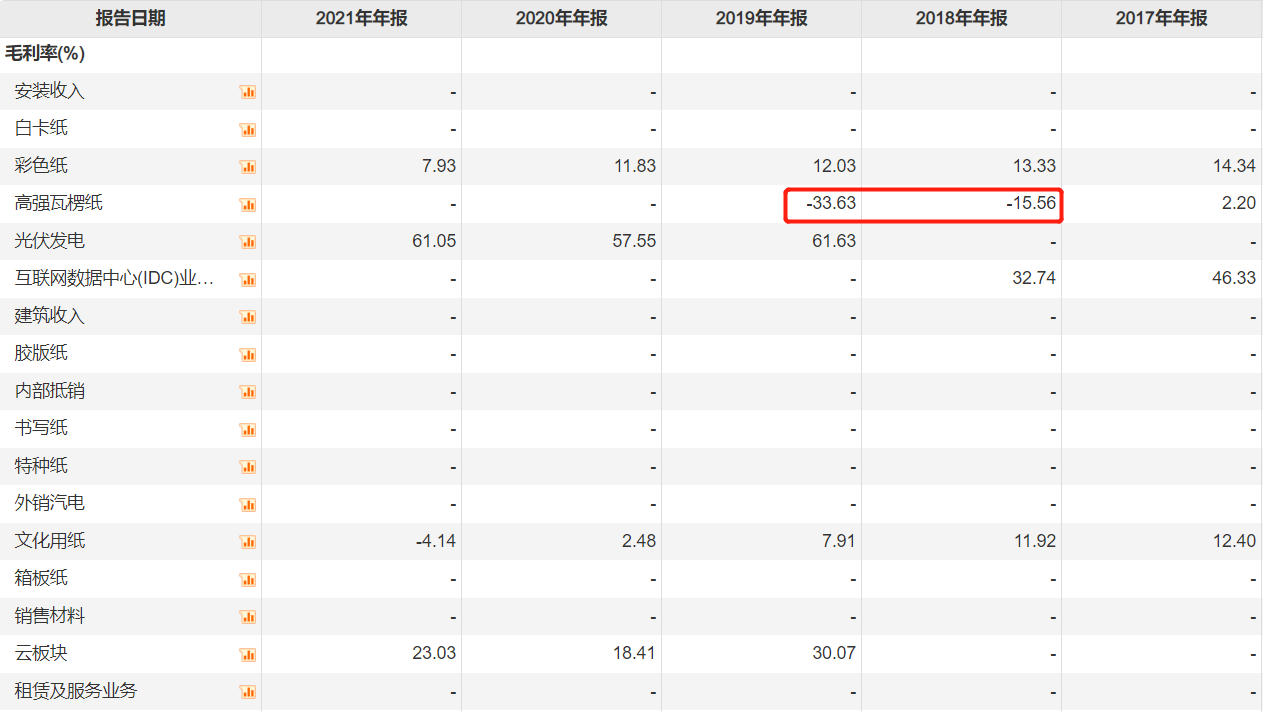

公司名实不符,反映到数据上就是盈利能力与预期存在偏差。根据统计,在最近5年的主营业务数据当中,与成品纸直接相关的业务毛利率一直维持在20%以下,高强瓦楞纸和文化用纸甚至曾录得负毛利率。以上数据不仅意味着公司在“亏本赚吆喝”,同时也与典型的高科技企业格格不入,就算与造纸同业相比也不正常。

作为参考,太阳纸业生产的瓦楞纸与美利云生产的高强瓦楞纸可以互相对比,其中前者仅在物理性能上略低于后者,但列出该产品毛利率的2018和2019年报,对应毛利率均在10%以上,同期美利云高强瓦楞纸的毛利率却是低于负15%。

按常理来说,两家上市公司同时生产同类产品,在不考虑其他因素的情况下,物理性能相对较好的产品完全有理由获得更高的毛利率,但在美利云身上却正好相反。

在纸品业务严重拖后腿的情况下,美利云转向其他行业不仅是自身需求,同样也是大势所趋,拥抱锂电就是其中之一。

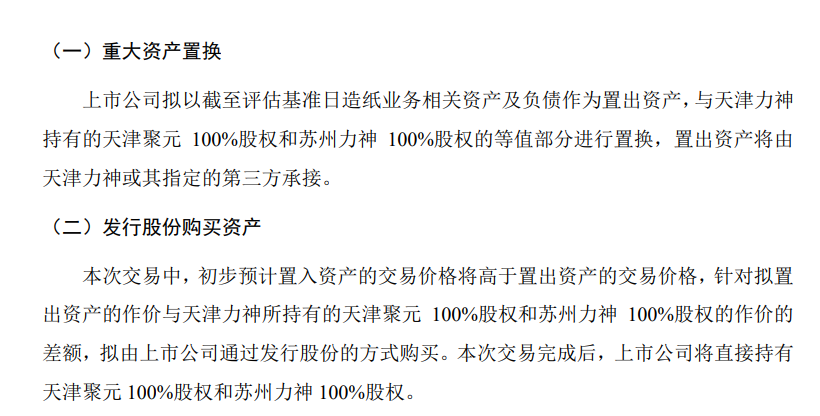

根据11月14日公布的重组预案,美利云拟向天津力神电池发行股份购买其分别持有的天津聚元新能源科技和力神电池(苏州)100%的股权,同时公司拟以截至评估基准日造纸业务相关资产及负债作为置出资产,该资产将由天津力神或其指定的第三方承接。倘若上述资产置换最终坐实,对公司的资产及盈利质量无疑都有提升。

单就盈利来说,截至2022上半年,前述两标的实现营收31亿、净利润0.87亿,美利云同期营业总收入只有7.46亿、营业利润更是负2400万,资产置换无疑能让公司脱胎换骨。

不过从股价表现来看,本次交易恐怕是“春江水暖鸭先知”,有投资者早在预案公布之前就已经有了动作。根据统计,美利云在上述预案公布前的10月28日便已录得涨停,在11月14日复牌之后又连拉5个涨停,其中4个是一字板,区间最大涨幅超过110%,远远强于大盘同期的表现。

考虑到10月28日的龙虎榜当中,卖方出现了3个机构席位,作为“散户大本营”的东财旗下营业部也有出现,买方也没有热门游资席位捧场,美利云后面拉出4个一字板,还是令人有点意外。

事实上,感受到美利云变暖的“春江鸭”,远不止10月28日入场的资金这么简单,至少还有两点需要纳入考虑:

其一、互动易上提问的人。根据公开信息,早在此次重组之前的5个月,就已经有人在深交所互动易向美利云提问的时候,提到了资产置换的可能性。虽然提问当中只是建议将造纸业务划转到其他纸业上市公司,划入更加优质的资产,但眼下划入锂电业务,相信正好合了他们的心意。如果上述提问的人持有股份,在此轮上涨当中获利的可能性不小。

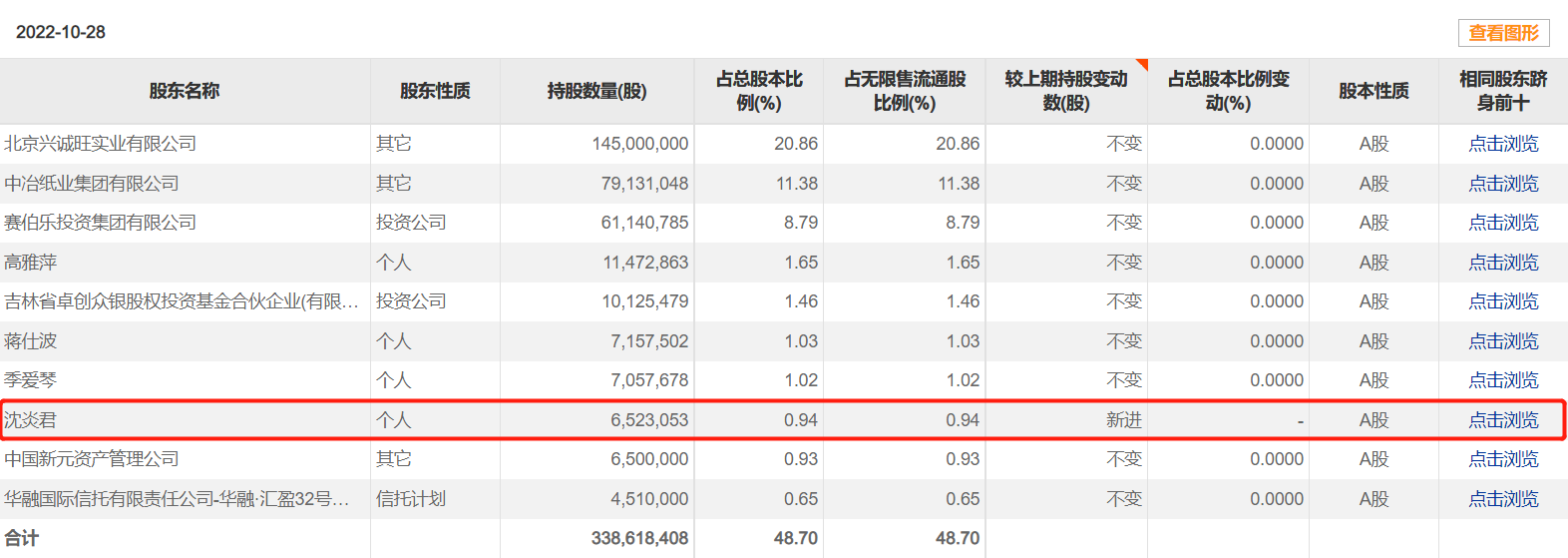

其二、牛散。同样是根据公开信息,在美利云10月28日公布的前十大流通股中,出现了牛散沈炎君的名字,他在三季报时尚未上榜。这意味着,在10月份的15个交易日里,他至少动用了5000万以上的资金买入。有媒体在统计了沈炎君此前的持股及交易记录之后发现,他在2020年的海德股份、博迁新材,以及今年的南天信息上都有过精准进入,随后股价走强的“精彩表演”。

考虑到四家公司情况各异,他却能次次抓准入场时机,这究竟是一时好运还是另有玄机呢?

总而言之,通过资产置换让美利云脱胎换骨,如同给体质虚弱的人喂补药,既能让公司名实相副,又能补强公司的体质、使得公司盈利能力更佳,不仅是锦上添花,而是雪中送炭,公司理应对于这样的利好消息尽到保密责任。但考虑到牛散沈炎君能够如此精准入场,买入之后便有连续涨停,此次美利云又涉及到大规模的资产置换(置入总资产68亿,高于上市公司32亿的总资产),上述保密是否尽到实处,中间是否存在漏点,恐怕值得琢磨一番。

对于散户而言,此时交易更是需要小心,因为置入美利云的锂电资产看似优质,但考虑到消费级和动力级锂电池竞争者颇多,而相关公司在锂电行业的排名并不靠前,这些资产眼下或许能为公司带来较高收益,但未来前景殊难预料。

根据GGII统计,置入资产之一的天津力神在全球动力电池装机量中排行15位,市占率仅0.5%,排名第一的宁德时代市占率为32%。单就这一点来说,散户在交易之前就需要多个心眼,以免最后替大资金站岗了。

您必须 [ 登录 ] 才能发表留言!