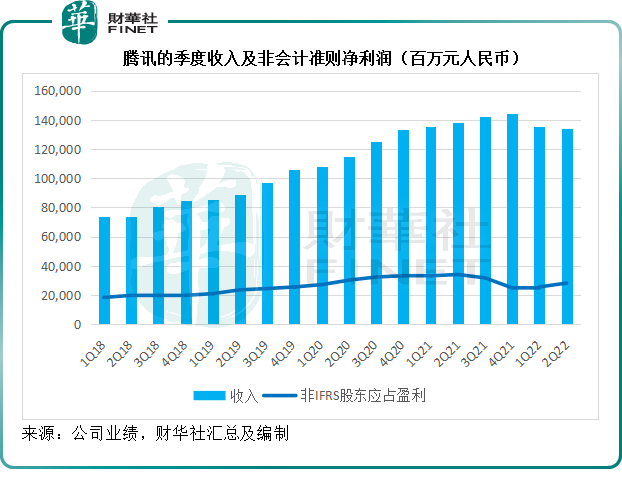

社交巨头腾讯(00700.HK)截至2022年6月30日止的上半年业绩显露疲势,第2财季收入更首现同比下降。

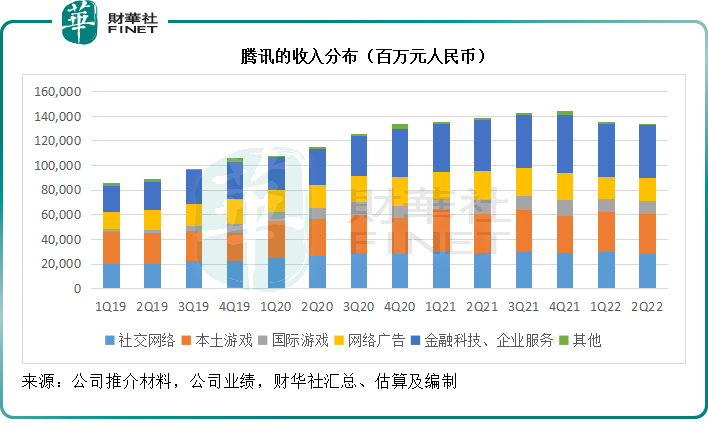

第2季收入按年下降3.06%,至1340.34亿元(单位人民币,下同),加上第1季收入大致与去年持平,导致腾讯的上半年收入按年下降1.48%,至2695.05亿元。

广告收入和游戏业务随国际大环境需求不振影响,是拖累其收入表现的主要原因。

今年上半年以来,Meta(META.US)、苹果(AAPL.US)等国际互联网企业都面临消费需求增长疲弱,平台经济收入支柱——广告收入增速放缓等影响。在如此大环境中,腾讯的上半年收入增速不再,似乎有迹可循。

第2季腾讯的股东应占净利润同比下滑56.28%,至186.19亿元;上半年股东应占净利润则按年下滑53.48%,至420.32亿元。

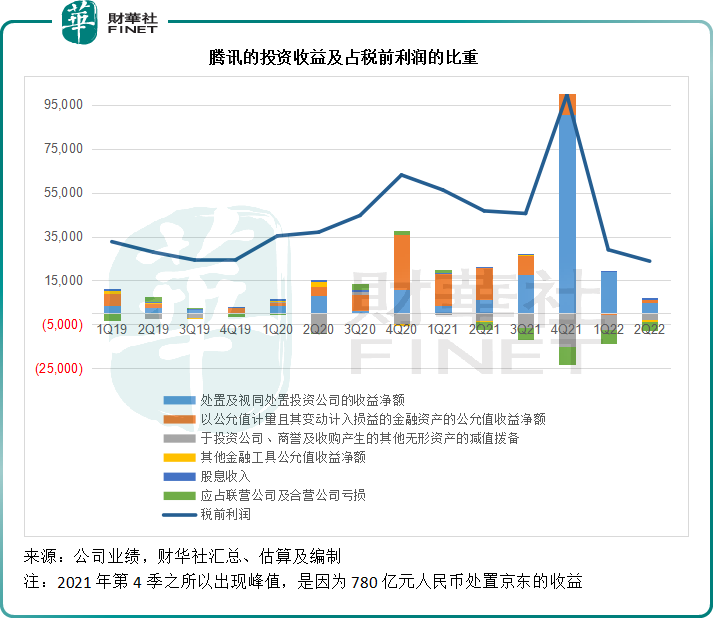

笔者认为,全球股市受美联储和欧洲央行加息影响,遭受抛压,拖累了投资大户腾讯的投资账面回报(将在下文论述),是导致其账面利润急挫的主要原因。

如果不考虑这些账面损益,以及非持续性款项,腾讯的第2季非会计准则股东应占净利润实际上为281.39亿元,按年下降17.33%;上半年非会计准则股东应占净利润为536.84亿元,按年下降20.06%。

尽管第2季及上半年利润见双位数降幅,在腾讯公布业绩之后,其股价却出现反弹,让该股暂时走出了近日频频跌破300港元关口的阴霾,重上逾310港元水平。

疲弱的环球经济环境、消费信心不足、全球游戏产业下行,腾讯在短期内似乎难以走出这样的掣肘,那么为何投资者又忽然对其恢复信心呢?

态度决定一切

谁都无法单枪匹马扭转大环境,即便市值规模大如苹果、腾讯,在时代的洗礼下也只能默默接受。

但是,与其表决心,不如从行动上来证明自己的态度。

腾讯的第2季业绩表现差强人意,但在业绩发布会上,它改变现状的态度还是赢得了市场的好感。

在公布业绩之前,腾讯取消员工餐饮方面的福利,成为热搜,似乎已经显露出该巨头开源节流的决心。

腾讯在第2季业绩发布会上就提出了降费提效的具体措施如下:

1)关闭部分非核心业务,例如线上教育、电商、直播游戏等;

2)优化表现不佳的业务,例如亏损的数字内容服务、规模较小的社交媒体产品;

3)收紧对营销项目的管控,销售及营销开支按年下降21%;

4)将国内所有自营服务移到腾讯云上,以提升成本效率;

5)优化员工结构和控制员工成本,员工人数较上季减少大约5000人。

在复杂多变的宏观经济环境中,腾讯还提出其他效率提升措施,以支持盈利能力的回升:

云业务方面:1)缩减亏损的业务互动以提升盈利能力;2)将业务重点更多的放在内部开发产品,尤其PaaS和SaaS以优化增长质量。

支付服务方面:1)管理资金渠道,以降低单位交易成本;2)聚焦高增值服务的开发和运营。

长视频业务方面:1)优化内容开支和更专注于资本投入回报;2)协调用户定价,以提升每用户价值(ARPU)。

视频号业务方面:1)随着业务生态群聚效应的提升,降低内容采购;2)优化贷款和服务器使用率,以降低视频观看的单位成本。

在季度业绩中,腾讯还表示会在受欢迎的视频号中推出信息流广告,这或为其开辟新的收入来源。

社交平台及广告能否触底反弹?

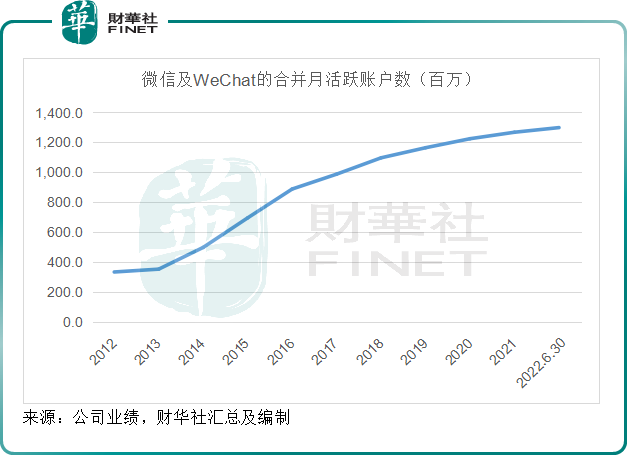

2022年6月30日,微信及WeChat的合并月活跃账户数为12.991亿,较上季增加10.8百万,较去年同期增加47.7百万;相比之下,全球用户规模最大的Facebook,2022年6月末用户较上季下降2百万,较去年同期增加39百万,至29.34亿。

显然,微信及WeChat的增幅继续领先同行,但是从下图可见,其用户增速已现疲势。

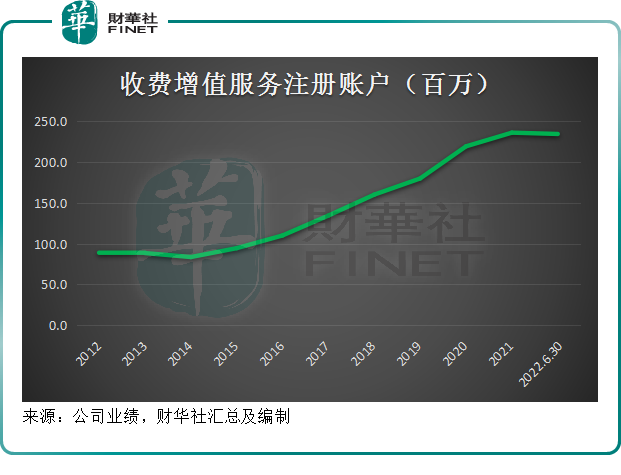

收费账户方面,腾讯2022年6月30日的收费增值服务注册账户数为2.347亿,较上季减少4.4百万,但较去年同期增加5.3百万。

见下图,腾讯的收费增值服务注册账户数增速似乎已经见顶。

平台经济有一个特点,与线下对应服务的供应商所不同的是,平台经济让用户能够更轻松地触达服务,但同时也降低了后来者的进入门槛。

举个简单的例子,在线下探访朋友,有物理距离的阻隔,而在线上与朋友互动,基本上没有障碍。同样,因为有物理阻隔,线下探访有一定的机会成本,而在线上联系则大大降低了成本。

此外,线上开设平台的初始成本也相对较低,因此吸引了众多社交媒体的兴起。对于用户来说,在多个社交平台转换几乎为零成本,也就毋论忠诚度了。所以线上社交平台与线下见面的交友设施不同,前者因为用户能轻松转换和选择,面临的竞争要激烈得多。

平台经济因而给人一种“赢家通吃”的错觉。

但事实并非如此,腾讯和Meta的社交平台用户规模全球称冠,但它们的盈利能力却每况愈下,是因为到达某一个临界点,新增用户并不能为其带来最高的回报。

这个临界点是什么?

笔者认为,是用户规模到达某个点后,平台需要支付更高的获客成本。

以腾讯为例,它的用户接近13亿,已相当于我国人口的90%以上,进一步扩张的空间已不大,要拓展这个边界,必然就要增加投入,分摊到每名新增用户身上的成本就会大大上升,这正是其用户增加,利润却下降的原理。

正因如此,腾讯提出了降本增效,在降低成本的同时,想办法延长用户在其平台上的时长,以提升单个用户可让其赚取的价值。

近13亿用户是腾讯的底气,让其在各个服务生态游刃有余,这包括支付、社交媒体广告、电商、收费娱乐、小程序……

但是,腾讯面临Meta一样的难题——来自字节跳动的抖音和TikTok的竞争。

抖音和TikTok在短期内累积起庞大的用户群,但更为重要的是,它能够形成实用有效的变现模式——庞大的数据、先进的算法和领先一步的创新营销方式,让其能实现精准营销的快速变现。

后知后觉的腾讯或失却了这一先机,其短视频的流量相对较低,就算通过插入广告变现,也仅相当于抖音的1.0版本,现在的抖音已能通过大数据和算法,描绘用户画像,来实现精准营销,并自设电商平台,让商家直接能在抖音上带货,做成了腾讯(社交)与阿里巴巴(电商平台)的混合体,这都是腾讯尚未能企及的优势,也是腾讯在节省成本的同时,却加大研发的原因。

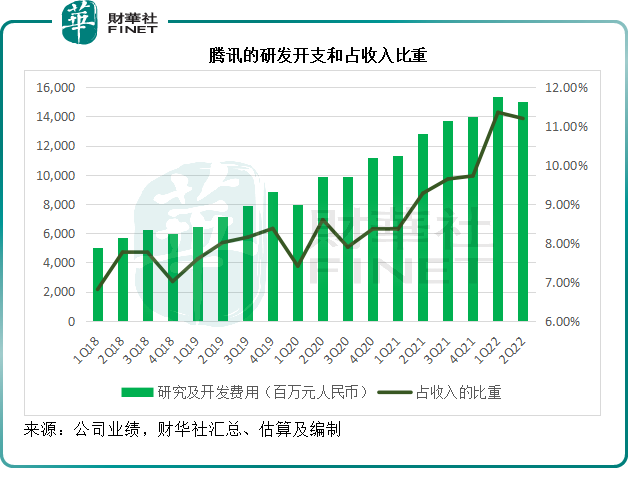

2022年第2季,腾讯的研发开支同比增加17.01%,至150.1亿元,占收入的比重由去年同期的9.28%上升至11.20%,见下图。

其投入增加及新的业务布局(例如视频号广告)能不能为其带来更佳的收益,尚需观察后效。

版号陪跑,腾讯的游戏业务还行不行?

这几个月发布的游戏版号,都没有腾讯的名字,不过该公司预期会在将来收到版号。

腾讯在6月份的年度产品发布会上公布了40多款产品和内容。

伽马数据的报告显示,腾讯于发布会上公布了旗下《王者荣耀》、《天涯明月刀》等7款系列IP的新动态;又放出了《英雄联盟电竞经理》、《代号:致金庸》、《暗区突围》等产品。

同一份报告指,腾讯于7月在国内市场上线《暗区突围》和《英雄联盟电竞经理》;海外市场方面,其海外品牌Level Infinite推出了开放世界宇宙RPG手游《妄想山海》,在日本地区首日登顶免费榜第一,但其他地区表现一般。8月份还将在海外公测《幻塔》。

笔者认为,游戏出海等有利措施,应可推动腾讯的海外游戏业务发展,而若腾讯在未来几个月收到国内版号,有望提振投资者对其国内游戏业务见底回升的信心。

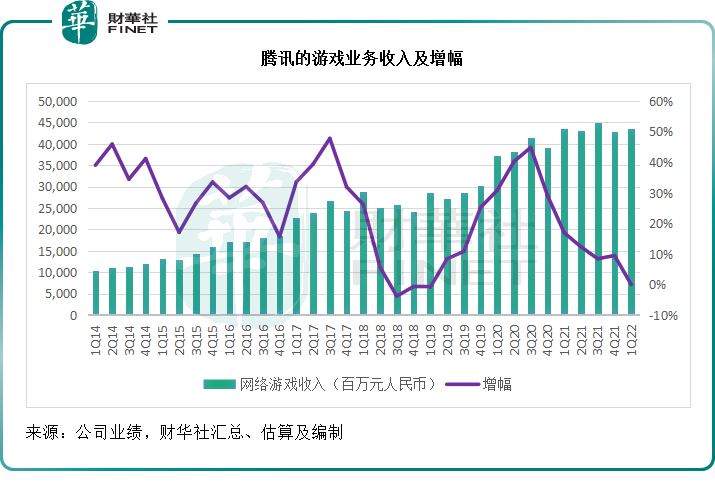

所以相对来说,其游戏业务触底反弹的预期或相对来说更有希望达成。见下图,腾讯的游戏业务收入增速降至近年低位。

金融科技及企业服务:盈利能力提升

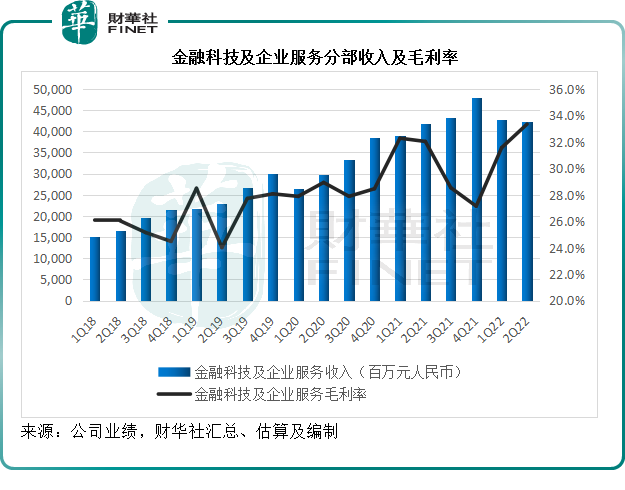

2022年第2季,腾讯的金融科技及企业服务分部收入按年微增0.75%,至422.08亿元,是唯一实现收入增长的业务部门。

尽管收入增速疲弱,金融科技及企业服务分部的季度毛利同比增长4.88%,至140.75亿元,毛利率由去年同期的32.0%进一步提升至33.3%。

或可留意,该业务第2季的表现是偶然性还是可持续的,以及随着规模效益的提升,该业务分部能不能实现“飞轮效应”。

被低估的投资

在腾讯公布业绩之前,关于腾讯减持外卖平台美团-W(03690.HK)的消息传得沸沸扬扬。管理层在业绩发布会上否定了有关传闻,并表示其投资组合的价值被严重低估。

腾讯确实持有大量奇货可居的上市投资,详情请参阅《【财华洞察】腾讯还有哪些市值可观的奇货?》

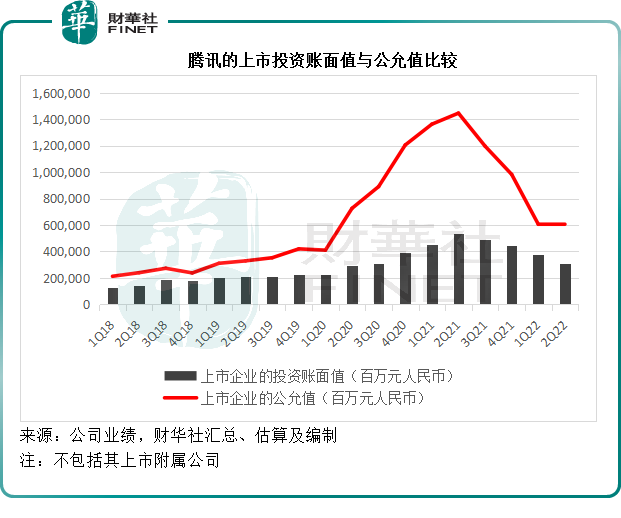

但需要注意的是,从其最新季度业绩提供的数据来看,其上市投资的公允值处于近两年的低位水平。欧美央行加息,全球经济前景欠佳,国内监管,是导致上市投资市值下降的主要原因。

笔者汇总了腾讯的处置投资公司收益、投资公允值变动账面收益、投资减值拨备、股息收入、应占长期投资亏损等等与投资相关的款项,发现腾讯于2022年第2季实际录得账面亏损,达到9.19亿元,相较而言,去年同期为收益61.5亿元,而上一季为收益53.72亿元,这也是其账面净利润大幅下滑的原因。

在股市畅旺的年份,腾讯的投资收益都处于极高的水平,例如2020年第4季,美股和港股以及欧洲股市大涨,腾讯的季度投资收益相当于其税前利润的51%,为其带来极佳的回报。

从下图可见,其投资收益在2021年第4季到达极高的水平,主要因为向股东分派京东集团-SW(09618.HK,JD.US)股份的形式出售京东,产生780亿元的处置收益,如果扣除这笔收益,其实际录得投资亏损10.36亿元,与2022年第2季一样,也是因为股市表现不佳所产生的减值拨备。

笔者汇总了腾讯在资产负债表中所列的投资项目,包括投资物业、联营公司和合营公司投资、金融资产投资等,得出2022年6月30日的投资资产账面值或为6707.81亿元,其中上市企业的投资账面值或为3115.45亿元,非上市投资的账面值(不包括投资物业,但包括理财产品)或为3613.87亿元。

值得留意的是,6月30日腾讯的上市企业公允值高达6019亿元,是其上市投资账面值的1.93倍,换言之,如果按6月30日的市价出售这些上市投资,腾讯或可实现税前利润2904亿元,回报率或可达到93%。

但是从下图可见,在股市不断刷新纪录高位的2020年下半年到2021年前三季,腾讯的可实现投资回报要高得多——见曲线与柱形顶端之间的空白处,在当前股价低迷时出售这些上市投资似乎并非明智之举,尤其考虑到腾讯不差钱,其2022年6月30日的现金及定期存款合共已达3159亿元,还有每年逾千亿的经营活动净现金流入。

总结

面对抖音的竞争,腾讯在社交平台新的变局能不能为广告、社交媒体等业务带来进展,尚需时间证明。

从游戏业务来看,上半年的腾讯可谓处于极不利的局面,一方面是全球游戏市场增长放缓,另一方面是陪跑国内版号,接下来几个月,随着新游戏的推出,腾讯或许能否极泰来。

金融科技与企业服务方面,全球经济前景不佳会影响到这些业务的增长,但在最新一季,腾讯的毛利率有所改善,成本效益的优化能不能持续提振这项业务值得关注。

投资方面,其上市投资的公允值虽然较账面值存在较高的溢价,但在股市波动加大,欧美央行收紧货币政策,令股市持续承压之际,出售投资获利套现并非理性之策。

腾讯的管理层提到,就算出售投资,也会优先考虑回馈股东,加上腾讯持续在市场上回购股份的努力,或许能为其低迷的股价带来一定的支撑作用。

按股价312.60港元计算,腾讯的市值为3万亿港元,相当于其截至2022年6月末止12个月非会计准则归母净利润的23.64倍,低于当前苹果的市盈率27.52倍。更为便宜的估值,也应是其卖点之一。

您必须 [ 登录 ] 才能发表留言!