公布了2022年第1季业绩之后,特斯拉(TSLA.US)的万亿美元市值和超百倍市盈率,似乎有了可以落地生根的依据。

2019年起扭亏,特斯拉的车开得飞快,到2021年的非会计准则股东应占净利润已达到76.4亿美元,是上年同期的3.11倍,而在一年之内,特斯拉的市值增幅为61%。

以利润的增长速度来看,其百倍市盈率估值似乎也并非那么遥不可及。

这家占了“宁王”宁德时代(300750.SZ)2021年全年收入10%的电动车生产商,虽然面对供应链和产能问题以及原料成本上升的压力,在2022年第1季仍再度刷新多项纪录。

2022年首季业绩刷新多项新高

刚刚宣布停产燃油车、全面转向新能源汽车的比亚迪(002594.SZ,01211.HK)发布盈利预喜,预计2022年第1季归母净利润会有174%-300%的增幅,达到6.5亿元人民币-9.5亿元人民币,被指有望稳超特斯拉。

特斯拉竟毫不示弱。2022年第1季,该公司的收入、电动车交付、经营溢利等均创下新高,经营利润率更达到19%以上水平。

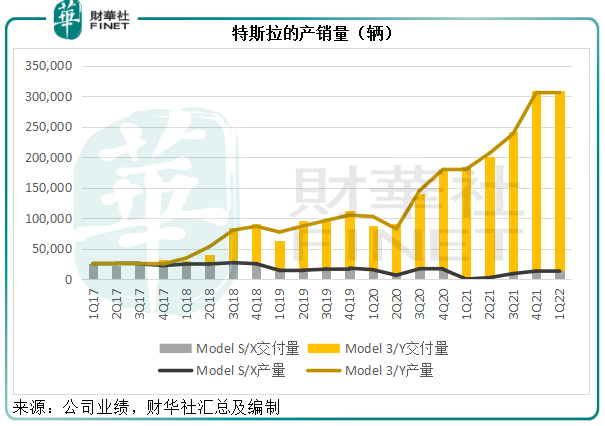

2022年第1季,特斯拉的总产量同比增长69.35%、按季下降0.14%(或因产能瓶颈),至30.54万辆;销量同比增长67.77%、按季增长0.47%,至31万辆,续创新高。

在交付量增长的带动下,汽车销售收入(不含监管积分)同比增长89.50%(或按季增长3.25%),至155.14亿美元,总收入同比增长80.54%,至187.56亿美元,创历史新高。

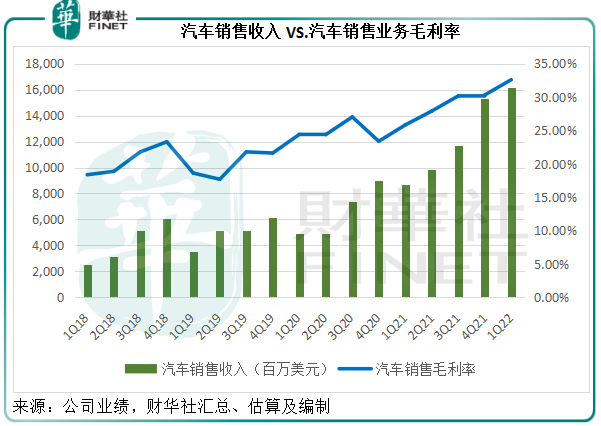

2022年第1季,特斯拉的汽车销售毛利率进一步按年提升6.78个百分点(按季提升2.29个百分点),至32.60%,见下图。主要得益于汽车交付量上升、平均售价上升、单车成本没有因为通胀压力而上涨。

期内,研发开支按年上升29.88%,销售及行政支出则按年下降6.06%,加上平均售价增加、单车成本下降、较低的以股代薪支出、监管积分销售增加,抵消了原料、商品、物流等成本以及经营支出增加的影响,特斯拉的季度经营溢利按年增长506.57%,至36.03亿美元,经营利润率进一步上升至19.21%,较去年同期提升13.49个百分点,较上季提高4.46个百分点。

2022年第1季非会计准则股东应占净利润按年增长255.13%,或按季增长29.77%,至37.36亿美元,盈利表现续创新高,与比亚迪相比毫不逊色。

特斯拉的季度业绩固然是好,但相信大家更关心的是,如此优异的成绩能不能持续,这才是其能否配得上百倍估值的关键。

以下笔者将从特斯拉目前面对的四个痛点来分析:1)产能;2)上游供应能力与成本的关系;3)新产品;以及4)竞争。

产能扩张是决策核心

我们在《财华聚焦|特斯拉“很忙”!今年不推新车,未来有哪些看点?》一文中已提到,特斯拉在2022年不打算推出新车,而是专注于产能扩张和效率提升,毕竟供不应求,产能瓶颈和供应链问题才是亟需克服的问题。

从下图可见,特斯拉的交付量基本上与产量对等甚至高于产量,而且逐季攀升,但是到2022年第1季,交付量和产量似乎与上一季相差无几。须注意的是,这并非意味着特斯拉的销量到顶,而是因为遇到产能瓶颈。

从其提供的数据不难推算出特斯拉截至2022年3月末12个月的交付量为106.13万辆,产量为105.55万辆,显然,产量并未追上交付量。

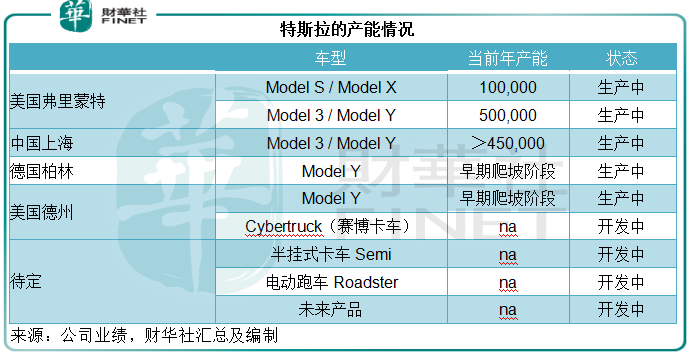

2022年第1季,特斯拉的美国弗里蒙特工厂每年可生产10万辆Model S/X和50万辆Model 3/Y,生产Model 3/Y的上海工厂产能则在45万辆以上,合起来产能大约为105万辆,可见产能使用率已出现绷紧。

今年4月(2022年第1季业绩报告期之后),上海特斯拉超级工厂因为疫情而停产,或影响到其生产进度。幸好,得州超级工厂和柏林超级工厂最近相继投产,有望解其产能的燃眉之急。

柏林超级工厂已于2022年3月投产,生产的汽车将配备2170电池的非结构电池包。未来,柏林超级工厂将能够产出配备4680电池的结构电池包和配备2170电池的非结构电池包Model Y。

2022年4月开始交付Model Y的得州超级工厂,为迄今为止最大的特斯拉超级工厂,将承担4680电池的量产和组装。

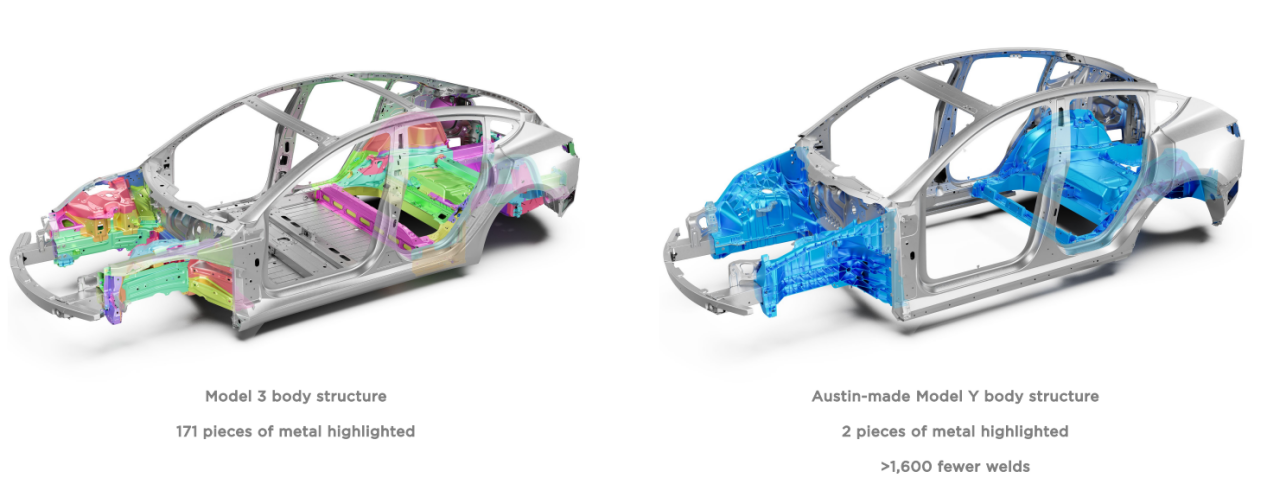

据特斯拉的资料,该工厂将采用一体化压铸工艺,车身生产时间只需45秒,应用于Model Y车身前后底板生产过程中,大量减少焊接等环节,将多个焊接件减少为1个,优化制造效率和成本,有效提高行驶安全。

见下图,左边的Model 3车身结构由171件金属构件组成,而右边的得州产Model Y车身结构只有2件金属构件,少了1600道焊接工序。

在其得州工厂的Cyber Rodeo活动中,特斯拉交付了第一批安装了4680电池,将电池包与车身前后部一体化成型的车辆。特斯拉表示,今年稍后时间,得州超级工厂将能生产使用4680电池结构电池包和2170电池非结构电池包的Model Y。

另一方面,上海工厂已于近日复工。马斯克在回答机构投资者的问题时预计,虽然错过了几周生产期,第2季上海超级工厂的周产量有望刷新纪录,意味着第2季的产量将大致与第1季相若,或许稍低一点(但也可能稍高一点)。第3季和第4季将会显著提高。

马斯克最乐观的猜测是,今年特斯拉的产量有望达到150万辆以上。

值得留意的是,目前特斯拉的柏林和得州工厂只生产Model Y。

对于未来这两家新工厂是否会生产Model 3,马斯克的回答是:新工厂适宜先避开复杂性和多样性的干扰,所以柏林和得州工厂目前专注于Model Y。从工厂投产,到量产高质量车辆,通常需要9-12个月的爬坡期,当前进展良好,但要将周产量提升到5000辆水平,通常需要12个月。

笔者据此估算,两家新工厂未来12个月的合计产能或有望达到52万辆,再合并弗里蒙特和上海超级工厂的产能,总产能或约为157万辆,这是期末的数字,要达到马斯克的乐观产量预测恐怕仍有点紧张。

供应链与成本问题

限制产能的或许不完全是工厂的问题,很大程度上也与供应链有关。

特斯拉在回答投资者提问时就提到,供应链方面的挑战持续,除了芯片短缺外,最近疫情的反复也影响到其供应链和工厂运营。此外,部分原材料价格在最近几个月翻了几倍,加上通胀对其成本的影响,驱使特斯拉上调产品定价。

马斯克表示:我们在这个季度实现创纪录的盈利表现,这个时候提价似乎显得不合理。需要注意的是,我们部分车型的订单交付时间已经排到明年,所以我们现在对预订车辆价格的调整实际上考虑到未来6-12个月原供应商和原材料的加价,因为今天预订的车辆很可能到明年才交付。

首席财务官(CFO)Zack Kirkhorn补充:我们预计原材料大约占了10%-15%的成本,未来几个季度的原料价格仍会上升,而整体成本也将增加。第1季的上升幅度加大,预计第2季的增幅仍稍高于此水平。

在短期来看,这些因素或尚未直接影响到特斯拉,因为其与供应商签订了合约,但随着合约的到期,特斯拉将需要就新的(上涨)价格与供应商重新谈判。按照其预期,上游成本上涨将反映到重新订立的供应合约中,从而影响到特斯拉的盈利能力,这是特斯拉抢先提价的原因。

笔者留意到,在宁德时代的2021年业绩中,该公司提到与特斯拉于2021年6月签订的供货框架协议约定该公司将在2022年至2025年期间向特斯拉供应产品。

从宁德时代的公告可见,特斯拉向宁德时代采购的锂离子动力电池,具体的采购情况特斯拉以订单方式确定,最终销售金额以特斯拉发出的采购订单实际结算为准,或许意味着特斯拉的采购价会取决于当时的市场价格——只是保障供应,而非保障价格稳定。

2021年,宁德时代与特斯拉确认的锂离子动力电池供应销售收入为130.39亿元人民币,相当于其总收入的10%。

从宁德时代披露的数据不难看出,特斯拉正是其第一大客户,而与宁德时代订立供应合约的是特斯拉与特斯拉(上海),或意味着宁德时代供应特斯拉上海工厂甚或特斯拉海外工厂。

宁德时代4月6日发布的消息显示,其于德国图林根州的第一个海外工厂正式获得电芯生产许可,该工厂计划总投资为18亿欧元,规划产能14兆瓦时,目前正处于设备安装阶段,为第一批电芯能在2022年底前下线进行最后冲刺,未知能否为特斯拉的柏林工厂提供支持。

笔者认为,特斯拉近期提价获得消费者接受可以看出,该公司完全有能力将上涨的成本转嫁给消费者。

问题或不在于材料成本的上涨是否可以接受,而是特斯拉上游供应商能否及时为特斯拉提供生产支援,以缓解其生产的瓶颈压力。

所以,特斯拉通过一体化成型生产工序的优化、电池解决方案的创新以及多元化供应(以降低依赖单一供应商的风险),应有利于其竞争优势的形成。以此看来,特斯拉的盈利能力应可得到保持。

特斯拉的新产品

特斯拉的2022年将是产能攻坚的一年,而非产品。不过,新产品和新技术的研发一直在进行中,例如前述的工序和电池。

据马斯克透露:Cybertruck明年正式量产;Semi电动半挂卡车、Roadster等也将在Cybertruck之后进行量产;特斯拉机器人(Tesla Bot)也将推出。

自动驾驶系统(FSD)(试用版)正全速前进:2022年会有七次软件升级。特斯拉已于2022年3月向加拿大的部分客户首发FSD试用版,计划今年年底前向全美FSD(全自动驾驶)客户发布FSD试用版。

具有高度智能驾驶能力的Robotaxi或将在2024年实现量产。

总而言之,明年之后,特斯拉将有大量新产品正式面世,或可为其提供新的收入来源。

竞争将加剧

新势力蔚来(NIO.US)、小鹏(XPEV.US)和理想(LI.US),新新势力零跑、哪吒等电动汽车品牌,正汹涌而来。

另一方面,传统车企也纷纷作出新能源汽车的转型,除了比亚迪的“全绿”决心外,特斯拉在美国的本土竞争对手福特(FORD.US)和通用(GM.US),正期望通过新能源汽车的增长来弥补传统汽车业务的颓势。

2022年第1季,福特在美国的总销量同比下降17.11%,至43.21万辆,但电动汽车销量则创下纪录新高,同比增长37.9%。

全球最大的汽车生产商通用汽车,近日宣布与本田扩大合作,开发经济型(价格低于3万美元,约合20万元人民币左右)电动汽车,该车型将配备通用汽车开发的Ultium电池技术,计划于2027年上市。

此外,通用与本田还会探讨未来电动汽车电池技术的合作机会,以及在2025年前建造200万辆电动车产能。

近年,通用和本田一直紧密合作。2020年,通用和本田计划联合开发两款电动汽车,包括将于2024年初推出的本田Prologue以及讴歌(Acura)的第一款电动SUV。两大厂商的进一步巩固合作,或将形成有力的冲击。

所以,在来势汹汹的传统汽车转型和新势力面前,特斯拉不仅要在车辆销售、服务、体验等方面进行竞争,还要在供应链方面进行竞争——电动车产量上升,意味着原料需求也将急增,自然会挤压到特斯拉的资源供应。

结语

在得州超级工厂的开业现场,马斯克表示,特斯拉期待全球产品交付量能实现每年50%以上的增长,从而引领特斯拉在全球汽车市场份额中的占比达到20%。

但需要注意的是,该公司能否实现增长将取决于其设备生产能力、经营效率以及供应链的产能和稳定性。目前特斯拉自有工厂的生产已连续多个季度未达产,供应链是主要的制约因素,预计供应链问题将持续贯穿2022年全年。

从特斯拉产品供不应求的现状来看,短期的供应链问题应不会影响到其盈利能力。

但长远来看,随着行业竞争加剧,对资源的挤压进一步升级,特斯拉能不能保持竞争优势,将取决于其自身的工艺、产品创新能力。

路遥方知马力,特斯拉的万亿身价仍有待验证。

您必须 [ 登录 ] 才能发表留言!