出品/公司研究室 文/楚山青

2022年春天,对于民生加银基金管理公司来说,似乎是个风雨飘摇的季节。这家资产规模1400多亿的银行系基金,进入一段比较困难的时期。

3月份,公司总经理、首席信息官李操纲离任,董事长张焕南被迫走上一线,代任总经理。公司高层发生变动的同时,曾经的明星基金深陷新赛道泥潭,旗下固收产品不断传出清盘消息,2021年10月以来已有7只偏债产品清盘。

作为千亿基金的掌门人,民生加银董事长张焕南正遭遇公司成立11年来最严峻的挑战。

01成立以来四任总经理,没有一位任期能摆脱“三年之痒”

3月25日晚间,民生加银正式公告原总经理李操纲离任。这一天,距李操纲出任公司总经理满3年还差19天,但他终究没能走出前任们的任期怪圈,同样遭遇三年之痒。

3年左右时间,也就是基金高管们的一个任期,也是民生加银成立以来历任总经理们的宿命,至今无人能够打破。这在整个基金圈似乎并不多见。这家由民生银行控股的基金公司,为什么每任总经理都干不长?不仅基民们困惑,圈里人似乎也讳莫如深。

2008年11月3日,民生加银获批,由中国民生银行、加拿大皇家银行和三峡财务有限责任公司共同发起设立,注册地深圳,注册资本三亿元,三方股东持股比例分别为63.33%、30%、6.67%。

创立伊始,民生加银公司总部设在深圳,远离大股东民生银行,这或许与第一任总经理张嘉宾市场化出身有关。但随后的连续亏损,导致张嘉宾离任,此时,距离公司获批成立只有2年3个月。换马不久,民生加银的总部就开始筹划北上,迁到大股东所在的北京。

2011年9月,俞岱曦加盟民生加银,2012年3月正式公告出任总经理。据说,俞岱曦是从中银基金挖来的。俞岱曦到任后,找来了在平安资管任职的吴剑飞,由他负责投研,出任公司投委会主席。不料,两人后来的合作似乎不太顺畅。

2015年1月俞岱曦出局,2015年6月吴剑飞继任。不过,吴剑飞也没能逃脱三年之痒的宿命,2018年11月离任,任职时间3年零5个月。值得关注的是,就在吴的任期内,2017年空降兵张焕南成为民生加银新的董事长。

如今离任的李操纲是民生加银第四任总经理,任职时间差19天满3年。从明面上看,这些总经理的离任,多少都与任期内公司业绩表现有关,但内里原因究竟何在,圈外人看不明白,圈内人也讳莫如深。

熟悉张焕南履历的人,都很惊讶这位掌门人职业生涯中跨界幅度之大,在基金圈属于半路出家。业内人士认为,张焕南亲上火线,代理总经理职务,不过是权宜之计,不久之后,民生加银将迎来第五任总经理。但是,这位新人未来能否走出前任们的三年之痒?恐怕只有天知道。

02近半年7只基金清盘,近3年管理规模排名不断退后

有消息称,李操纲的离职,或与民生加银公司业绩表现不佳有关。这个传闻属不属实不知道,不过,在他掌舵近三年的时间里,民生加银曾多次曝出债基“踩雷”事件。而且,公司基金资产规模也停滞不前,行业排名不断退后。

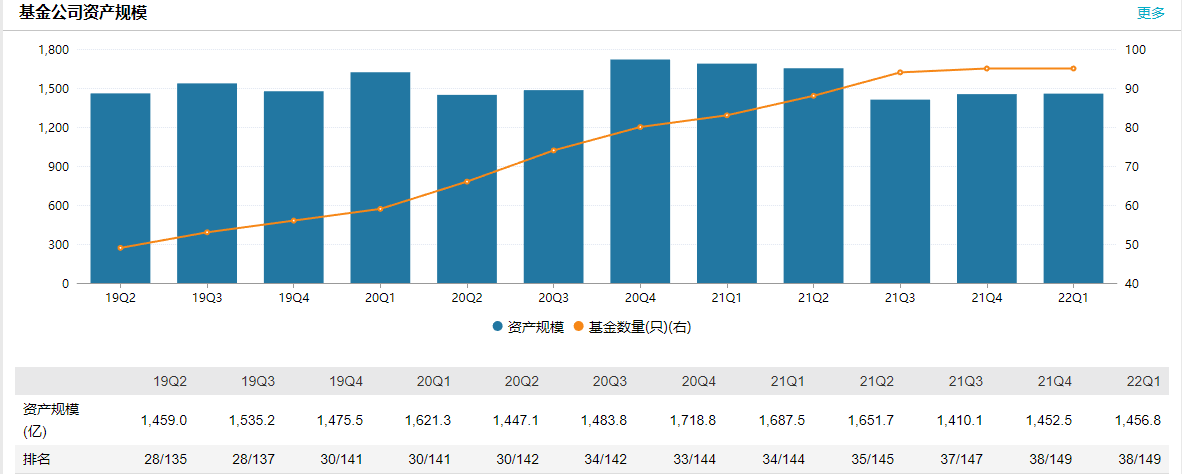

Wind数据显示,截至2022Q1,公司资产规模为1456.8亿元,较2019年Q2的1459亿元,规模不增反减,行业排名也从28/135退后至38/149。

数据显示,在民生加银基金产品结构中,债基占比最大,目前,其旗下有34只债券型基金,规模高达699.49亿,远远超过排在第二的混合基金的221.52亿。但是,正是这两类基金,近两年成为公司投资的滑铁卢。

2022年4月12日,民生加银康利混合正式开始清算。这一天,距离其2020年11月9日正式成立,仅仅过去一年半的时间。这只基金首次设立募集规模为2.7亿元。最后表决清算时,每份净值1.077元,投赞成票的281.60万份,持有人正是作为管理人的民生加银基金本身,占比高达99.67%。剩余的是个人投资者,持有9296.62份,占比仅有0.33%。

另一只偏债混合型基金民生加银汇利,也在2022年3月31日因触发合同终止条款,宣布即日起终止合同。早在2月24日,这只基金就发布可能触发基金合同终止情形的提示性公告,公告称该基金已连续超过60个工作日基金资产净值低于5000万元。

按照基金契约,民生加银汇利的投资业绩基准为中债总指数收益率*60%+一年期定期存款基准利率(税后)*25%+沪深300指数收益率*15%。但3月30日披露的2021年年报显示,报告期末,这只基金股票投资仓位高达74%,固定收益投资持仓为零。2021年2月1日成立时,这只基金发行募集规模为3.47亿元,到年底时基金资产净值已缩水至约312.21万元,不到一年基金规模骤降近九成。基金赎回公告显示,这期间,其中的8家机构投资者有7家全额赎回,仅剩1家坚坚守,持有份额仅295.29万份。

03踩雷中资地产债,固收条线遭重锤固收总监离职

在银行系公募基金公司中,固收资产条线往往是传统强项,但2021年10月以来,民生加银已有7只相关产品清盘,大多数是偏债型混合基金。业内人士认为,这表明,民生加银固收条线整体遭到了重锤。

事实上,从债券型基金2021年全年净值回报来看,民生加银旗下5只债基(A/C分列)民生加银鑫享债券C、民生加银鑫享债券D、民生加银鑫享债券A、民生加银添鑫纯债债券C、民生加银添鑫纯债债券A在2021年里跌幅分别高达24.92%、24.91%、24.62%、21.73%、21.43%,上述基金也是仅有的去年全年跌幅超过20%的债基,在同类产品中业绩自然垫底,

天天基金网数据显示,截至2022年4月21日,上述产品收益依然不尽人意,近一年业绩回撤超20%的依然有5只。而且,在近一年收益后10名中,民生加银竟然有4只债基规模小于5000万。

冰冻三尺非一日之寒。民生加银固收条线表现不佳,并非始于今日。其实,民生加银鑫享和民生加银添鑫在2021年12月和11月就曾分别出现17%和19%以上的跌幅。

2021年三季报显示,民生加银鑫享重仓多只地产债,如20大连、16魏桥05、20融创02等,同期,民生加银添鑫重仓20宝龙02、19国开07、20华远地产MTN001、20时代09、20津保Y3等债券,该基金在此前的二季度重仓20时代09、20融创02、20奥园02、20宝龙02、20大连万达MTN001。

业内人士认为,踩雷地产债正是上述基金业绩折戟的主要原因。不过,2022年3月30日披露的2021年年报显示,报告期末,在民生加银鑫享重仓债券中,地产债已消失不见,主要持仓为国家债券和政策性金融债券,期末公允价值分别为2.63亿元和2.31亿元,占比分别达53.5%和47%,而企业债券持仓已减持至7109万元,占比降至14.47%。

公司也就是注意到,以上两只基金原基金经理陆欣已于2021年8月离职,由刘昊和胡振仓接任。资料显示,离任前,陆欣担任民生加银固定收益部总监、固收资产条线投资决策委员会主席、公司投资决策委员会成员、基金经理。其担任基金经理的时间长达10年以上,但依然没能逃脱踩雷的命运。这一点,与鹏华基金的尤柏年很相似,这两只老鸟都栽在了中资地产债上。

04豪赌新赛道遭遇全线崩盘,投资部副总监现任基金业绩难堪

进入2022年,国内资本市场震荡下跌,各家基金净值表现都不太好。不过,民生加银公司旗下产品似乎更不乐观。截至2022年4月21日,民生加银旗下多只基金近6月业绩回撤幅度超过30%,

除了上述的固收条线,主打权益的一些基金业绩也不咋样。以公司投资部副总监,同时兼任权益资产条线投资决策委员会成员孙伟管理的基金为例,截至4月20日,其现任基金近3月、近6月、近1年业绩,除1只产品近1年跌幅17.27% 外,其余所有产品在上述时间回撤全部在20%以上,今年以来跌幅最低的也是25.05%,位于同类排名的后二分之一甚至后三分之一。

以孙伟2018年接手的民生加银新兴成长基金为例,截至4月20日,这只基金年内净值下跌约为28.68%。四季报显示,截至2021年12月31日,这只产品主要的配置思路就是新能源和半导体。其中,宁德时代成为头号重仓股。进入2022年,这只股票明显遭遇机构抛售,近期又传出受到疫情影响减产的消息,4月21日盘中一度跌破400元,截至当日收盘,今年以来累计跌幅30.42%。这只基金前十大重仓股,今年以来走势全都很难看,韦尔股份跌幅更是超过50%。因此,有人称其重仓股全线崩盘,这样说其实并不为过。

公开信息显示,孙伟管理的基金多为偏新兴主题方向,其中的投资组合同样是半导体和新能源唱主角。比如,他管理的全市场类基金策略精选混合,投资组合里面搀杂了顺丰、三六0、金山办公、立讯精密,外延虽然有所拓展,但是依然是在科技成长的大范畴中选择更多细分的龙头股。

孙伟如此青睐新能源、国产芯片以及软件股,或许与他当年出身于计算机、电子行业研究员有关。在基金年报中,孙伟称:“未来我们主要围绕两条主线进行投资:1)在高质量发展、能源转型的大背景下,看好景气度有望持续的科技创新、高端制造领域,包括智能汽车及零部件、消费电子、半导体、信创、工业互联网、军工等;2)疫情反复冲击两年后,关注疫情受损板块的修复机会,包括医疗健康等,并自下而上选择商业模式清晰、可持续经营能力强的细分龙头公司进行中长期投资。”

这样的坚守,到最后或许真的能等待云开见月明。可是,深套其中的投资者,心态上要想像孙伟这样保持平和估计比较困难,不少人如今大概率是度日如年。

您必须 [ 登录 ] 才能发表留言!