仅用20亿,大北农就拿下了正邦饲料业务“半壁江山”。

2月28日晚,大北农公告称,拟20-25亿元收购正邦旗下8家子公司,相当于其在西南市场的全部饲料业务。

因21年巨亏近200亿,屡传“破产危机”的正邦则表示,有望通过此次收购回笼资金,并获得11-19亿元投资收益,占上年净利润的19.15%-33.08%。

这已是大北农今年第二次启动巨额收购。

现有的财产线索逐条汇聚,大北农,这家短期负债80亿的“饲料巨头”,或正以多重财技撬动正邦等畜牧巨头旗下的饲料产业拼图。

其中就包括,通过“分期付款”以及较小金额与股权份额的方式,撬动主要表决权与实控权的巧妙形式,快速“锁定”收购。

到2025年左右,若能顺利完成当下所有收购项目并表,大北农将有望成为营收数百亿的饲料巨头。

大北农“收割”正邦

据大北农公告,为抢占西南地区的市场,公司拟收购正邦科技持有的德阳正邦、丹棱正邦、重庆广联3家公司的全部股权,以及收购其持有的云南广联、昆明新好农、云南大鲸、贵阳正邦、云南广德等5家公司51%的股权。

收购完成后,上述8家标的公司将成为大北农的控股子公司。且收购方案中承诺,在协议生效之日起十年内,正邦都不得在西南片区开展饲料市场销售的业务。

由此,正邦将全盘剥离西南区饲料业务,这也是公司为数不多的“盈利资产”。

据往年报告统计,上述8家标的公司大致占正邦饲料销量的20%-25%左右。出售51%股权的企业中,云南广联畜禽、云南大鲸科技、贵阳正邦畜牧均为历史不同年度占正邦净利润10%以上的公司。

即使在猪企寒冬的2021年前三季度,以上8家饲料企业依旧实现了1.5亿元净利润,少数几家出现经营现金流为负,仍保持了全年盈亏平衡。

从价格上看,本次收购的交易价格合计约为20亿元~25亿元,来源是自有资金或并购贷款方式筹集资金,共分五期支付。

经双方协商,标的公司三年业绩对赌为:2022 年、2023 年、2024 年归母净利润应分别不低于人民币 1.3 亿元、1.6 亿元、2.0 亿元。若三年期满,累积实现的归母净利润不足,则正邦科技应在业绩承诺期三年的审计报告出具后15 日内,将差额部分金额向大北农进行补足。

机构人士指出,用20%优质饲料业务换取20亿的现金流,是正邦无奈下的“断臂求生”。

估算8个饲料厂2021年全年利润是2.8亿元左右。三个子公司出售100%、剩下五个出售51%,考虑权益,2021年利润在1.9亿元左右。“意味着正邦科技以20亿-25亿元卖掉了现在就年入1.9亿元左右的饲料厂,且十年禁入。”

饲料界“并购王”

从近期收购节奏看,大北农正在大举入主全国各地的饲料厂。

今年1月初,大北农刚斥巨资拿下九鼎,获得湖南区猪饲料份额。

这也是一起“预订式”收购,大北农仅以13.2亿的代价,轻松撬动了这家年营收超50亿的饲料大厂。

公告显示,大北农先以13.2亿元收购了湖南九鼎科技(集团)有限公司自然人股东杨林所持标的公司30%股权,同时与杨林、九鼎科技签署框架协议,就未来剩余70%的股权继续收购达成框架性约定。剩余股权价值30.8亿元,将在2023年至2025年之间完成收购,整个收购将耗时四年,斥资44亿元,九鼎最终将成为大北农全资子公司。

关于收购原因,大北农公告称,九鼎科技的预混料及猪料,在湖南省和全国饲料领域都具备良好的竞争力与广泛的畜禽养殖客户群,本次交易能够进一步提升大北农的产品竞争力,扩大公司在全国饲料行业的市场影响力。

官网显示,九鼎科技隶属于九鼎集团,成立于上世纪90年代,以饲料、动保、设备、养殖及无抗肉食品全产业供应链经营为主。目前九鼎集团的年销售额已经突破百亿元规模,而九鼎科技是集团的经营主力,在行业排名前二十。

经营数据尚属不错,九鼎科技2020年营收39.28亿元,净利润1.58亿元。2021年1-11月营收53.87亿元,净利润1.32亿元。据收购公告中的业绩承诺,九鼎科技需在2022年至2024年,分别实现净利润1.4亿元、1.8亿元和2.2亿元,若销售进度比较均衡,公司21年全年净利润已能超过1.4亿元。

值得一提的是,因近期频繁筹划“杠杆”收购,以及公司债务高企的状况,大北农还收到了深交所问询函。

数据显示,截至2021年三季度末,大北农持有货币资金余额44.79亿元,有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券)余额高达79.45亿元。同时根据业绩预告,2021年预计亏损2.3亿元至4.5亿元。

针对九鼎收购事,深交所要求大北农结合当前的财务状况、经营业绩、营运资金需求、行业发展情况等因素,详细说明公司对支付上述交易价款的资金安排及其对公司可能造成的影响,是否可能造成公司现金状况恶化。

猪企寒冬,饲料之春

2021年以来,不少猪企爆出巨亏,债台高筑。

例如上文中不得不变卖资产的正邦,公司预计2021年亏损近200亿,三季报上有223.19亿元的负债尚待偿还。

3月1日上午,市场上流传出一份关于“正邦申请破产,江西省粮油接手”的传闻。后迅速遭正邦科技控股股东正邦集团辟谣。而正邦集团及正邦科技董事长林峰本人,也正亲自承担着上述大北农收购案中标的公司责任和义务的连带责任担保。

对于猪企而言,饲料是成本端超50%的大头,或将直接影响核心养猪业务的利润。而单看饲料业务也是为数不多的盈利板块。分析观点认为,卖掉上游“命根”,或有饮鸩止渴之嫌。

“但现在的正邦科技分身乏术,饲料业务顾不过来。加上这部分资产还比较不错,相对能卖出更好的价格,早点卖掉回血过冬,或许也是明智之举。” 一位接近正邦科技人士表示。

在猪企断臂求生的另一面,饲料企业似乎顺心的多。在生猪产能过剩的需求暴涨,与涨价潮的影响下,大北农们正筹划着大肆扩张,夺回产业链上游话语权。

此前,大北农也曾试图向下游拓展养猪业务,而在最新对外话术中,已剔除了养猪业务的考核目标,专心做大饲料业务。

根据去年9月8日发布的2021年限制性股票激励计划(草案),大北农拟对900名员工授予约8556万股限制性股票。考核指标并非是通常意义上的净利润或每股收益,而是2023年外销饲料销量较2020年增长60%。

21 Q3机构调研中,公司自信表示:(新品种饲料)净利润肯定会超过 75%,可能会超过 85%,后期推广成本很低。越到后面成本越低。普通品种毛利润 74%,净利润 50%以上。

公司主攻猪料,在饲料盈利情况较好的情况下,会保持饲料投资的“大幅度上升趋势”。市场占有率近期欲达到10%,中远期欲达到20%。

现有资金方面,三季度相对充裕,也会引入项目长期融资渠道,自有加融资,满足资金需求。融资方面,会外部加强常规融资;设立基金跟别人一起来做;确保资金充裕。

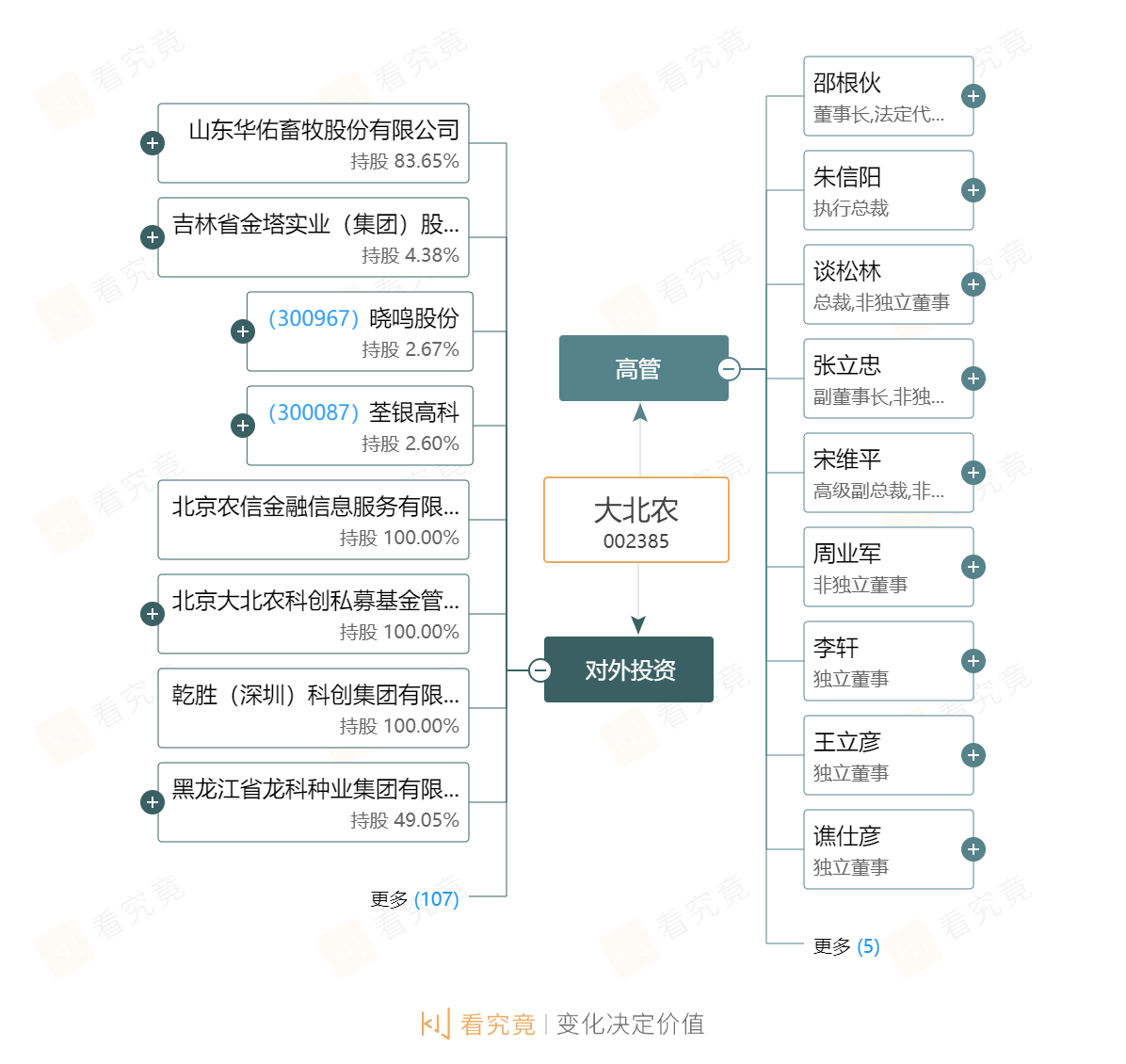

最新2021年中报数据显示,大北农已坐拥超290家控股参股子公司,商誉仅2亿元,但长期股权投资的账面余额超20亿元。并购或也成为其营收规模增长的主要动力。

分析观点指出,九鼎并表后,大北农的营收有望突破300亿元。待收购陆续到位,以及公司继续并购其他区域性饲料公司,大概率能锁定业内前三地位。

您必须 [ 登录 ] 才能发表留言!