二级市场上,“融资余额”这个词想必大家都见过,但是,这个余额到底代表什么?融资、融券又是什么样的业务,背后存在哪些风险,却很少有人注意到。

二级市场上,投资者经常能看到“某公司当前融资余额为XX万元”、“科创板融资余额减少XX亿元”等相关消息,那么融资余额到底是什么?

融资、融券是什么?

融资余额(Margin balance),是指投资者每日融资买进与归还借款间的差额的累积。融资余额若增加时,表示投资者心态偏向买方,市场人气旺盛,属强势市场;反之则属于弱势市场。

与之相对的,还有融券余额,指融券卖出额与每日偿还融券额的差额。融券余额增加,表示市场趋向卖方市场;反之则趋向买方。

融资、融券,即我们常说的两融业务。

以股票为例,通俗来讲,融资交易,就是股民以钱或物质押,从证券公司借来钱,在股价低时买入股票,等股价涨到高点后卖出,得到的钱偿还证券公司后,自己即可赚得差价。融券交易,就是股民从证券公司借来股票,此时股价位于高点,股民卖出拿到钱,等股价跌了,再用少部分钱买回股票还给证券公司,也能够赚到差价。

总体来说,融资融券交易关键在于一个“融”字,想要能“融”,投资者就必须提供一定的担保和支付一定的费用,并在约定期内归还借贷的资金或证券。

六旬老人因融资倒欠1000万

融资融券,看起来十分简单,无非是卖高买低赚取差额,但背后的风险却是极大的。从事融资融券交易时,如不能按时、足额偿还资金或证券,会给证券公司带来风险,所以投资者只能在证券公司确定的融资融券标的证券范围内买卖证券,这些证券均在证券交易所规定的标的证券范围之内,一般流动性较大、波动性相对较小、不易被操纵,所以也很难赚到高额的利差。

此外,融资融券时还要注意其特有的杠杆交易风险、强制平仓风险、监管风险,以及信用、法律等其他风险。

近日,就有媒体报道了一起69岁老人加杠杆融资炒股爆仓倒欠1000万元的消息,瞬间引起了市场关注。

据财联社报道,现年69岁的一位广州苏姓老妪,曾在2017年与中信建投签署《融资融券业务合同书》,获得后者6600万元授信用于加杠杆炒股,但最终爆仓。北京仲裁委员会于2019年裁决,苏姓老妪仍需向中信建投偿还融资本金1026.4万元和逾期利息35万元。

消息一经发酵,舆论几乎一边倒地指向了中信建投证券,认为是证券公司“诓骗”了老人签署《融资融券业务合同书》。但实际上,《证券公司融资融券业务管理办法》对两融开户年龄限制并无特别要求。在目前的执业环境中,苏姓老人是可以合法开立两融账户的。

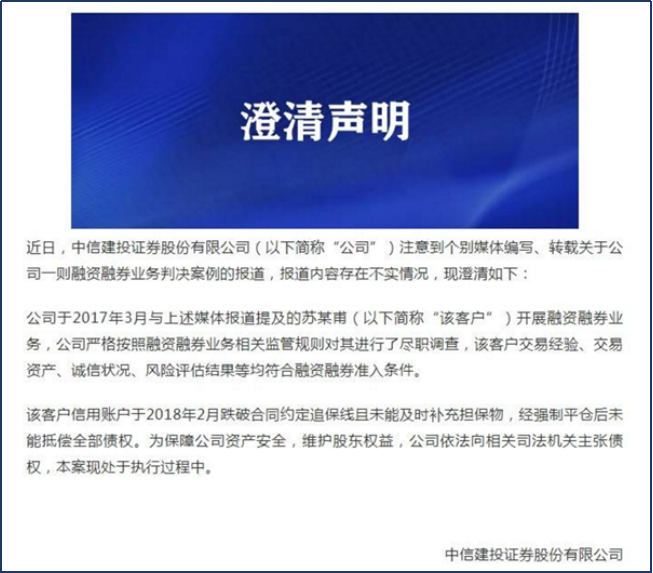

对此,中信建投也发布了澄清声明表示,该客户交易经验、交易资产、诚信状况、风险评估结果等均符合融资融券准入标准。

据中信建投声明,该客户信用账户于2018年2月跌破合同约定追保线且未能及时补充担保物,经强制平仓后未能抵偿全部债权。为保障公司资产安全,维护股东权益,公司依法向相关司法机关主张债权,本案现处于执行过程中。

这次真不怪中信建投

回顾事件始末,截至2018年2月1日,该客户已经使用了3335.5万元的融资额度,但当天其账户的维持担保比例跌至128%,中信建投分别在2月1日和2月2号两度通知苏玉甫,要求转入担保物或偿还融资融券负债,以保证维持担保比例高于145%。

直到当年2月5日,苏姓老人仍未能追加担保物或偿还债务,维持担保比例最终跌破110%,中信建投随即对其信用账户内股票进行强制平仓。

此外,据券商中国报道,在法院的执行过程中,苏姓老人名下的一处房产也是纷争的焦点。申请执行人答辩称,该客户在2018年2月转让了一套房产,面积55平米多,价值至少250万元(以总价141.4万元转让给其妹妹,且自己仍在居住,疑似转移财产)。

几经波折,最终,法院维持原判,裁决苏姓老人向中信建投证券偿还融资本金1026.44万元和逾期利息34.99万元、罚息、仲裁费,并撤销了房屋买卖协议,恢复登记在苏姓老人名下,其名下财产继续被冻结。

据每日经济 新闻报道,目前该老人69岁高龄,每月1万余元养老金仅有1011元被划归为其生活费,其余约9000元用于清偿中信建投债务,这意味着每年还款金额仅为10万元左右,其千万债务需要100年才能还清。

信用风险问题愈演愈烈

随着超前消费、信用消费逐年兴盛,近年来,其实出现了不少类似此次案件的“信用风险”事件,小到亲戚朋友、个人商户,大到银行、券商等金融机构,都面临着“信用业务坏账”。

数据显示,2019年,37家上市券商合计计提信用减值损失189.43亿元,2020年,这一数据扩大至315.64亿元,但到2021年前三季度,上市券商的信用减值损失累计数下降至41.15亿元。这意味着,2019年至2020年,连续两年券商信用减值计提进入高峰期,直至2021年绝大部分历史遗留问题才清理完毕。

高额的信用减值损失,对于证券公司而言,是多起信用风险事件累积而来的,客户发生爆仓、且强平后无法全部收回本金时,诉诸法律往往会胜诉,但证券公司也常常遇到客户资产不可全部清偿、甚至无可供执行财产的情况。

中信证券就曾踩雷康得新,涉及康得新的债权高达14.18亿元,却在执行环节只获得了5687.49万股康得新股票,“被迫”入围了康得新前十大股东。最终,康得新退市(股价0.19元/股),中信持有时,股价最高也不过3元左右,勉强收回了零头。

不过,高风险也有高回报,证券公司虽然计提了大量的信用减值,但实际营收和利润都不低,中信证券2021年净利润还创下了历史新高。加之业内逐步完善的风险管理机制,也不必一般投资者为证券公司担忧坏账问题。

融资杠杆风险需警惕

抛开如今愈演愈烈的超前消费、信用消费等问题不讲,实事求是地说,此案是一则非常典型的“两融”业务风险教育案例。于情,苏老太的遭遇让人叹息,但于理,却仍属于盈亏自负的范畴。投资者当从此案中吸取教训,强化风险意识,理性看待股市投资,善用杠杆。

近期,A股指数持续杀跌,个股更是连续出现普跌行情。许多投资者担心,融资爆仓(融券买入股票亏损大于账户中保证金)案例可能增多,并引发踩踏风险。但目前来看,A股“两融踩踏”风险暂时可能并没有想象的那么大,整体情况可控。最近虽然平仓预警有所增加,但增幅并不算大,整体还好。

不过,在开展“两融”业务时,投资者还是需要谨慎对待、仔细阅读合同内容,认真把握警戒线、平仓线、追加担保物期限等重要的合同要素,尽量避免草率入局。私募大佬但斌此前也说过,“一般投资者,做股票千万不能融资变赌徒!”

您必须 [ 登录 ] 才能发表留言!