论特种电缆领域谁最会抓“热度”,非尚纬股份(603333.SH)莫属。

在直播行业火爆的2020年,尚纬股份宣布拟收购罗永浩直播公司,进军直播行业。受此消息刺激,彼时股价连续收获三个涨停板,成为特种电缆板块中“最靓的仔”。

然而,好景不长。短短两个月不到,尚纬股份宣布终止收购罗永浩直播公司。此消息一出尚纬股份股吧炸开了锅,谩骂声一片。随后尚纬股价持续下跌,创出近两年新低。

到了2021年,尚纬股份抓住了在业绩预增、特高压及国资入股概念和题材的热点,股价开始持续反弹。

到了2022年,尚纬股份看中了如火如荼的新能源产业。2022年1月16日,尚纬股份宣布与海螺创业(00586.HK)签署投资协议,拟进军动力储能电池负极材料领域,一体化项目建设投资总额达80亿元。

有意思的是,此消息一出,尚纬股份股价并没有迎来想象中的大涨或涨停,17日开盘不久后,直接被巨量砸跌停。2022年1月17日收盘,尚纬股份每股股价为12.25元,较上一交易日跌幅为9.99%,成交量创年内新高。

80亿大项目背后:尚纬股份“三无”跨界

实际上,在尚纬股份未发布进军动力储能电池负极材料领域之前,即1月14日(周五),股价在未有任何利好消息面的情况下,全天大涨8.79%,创新2015年股灾以来的新高。当日已有很多投资者在猜测是否有重大利好消息要公布。其中,不少投资者冒险追高买入,坐等消息发酵。

正如部分投资者猜测的一样,周末(1月16)尚纬股份就发布了进军动力储能电池负极材料领域80亿元投资者项目。

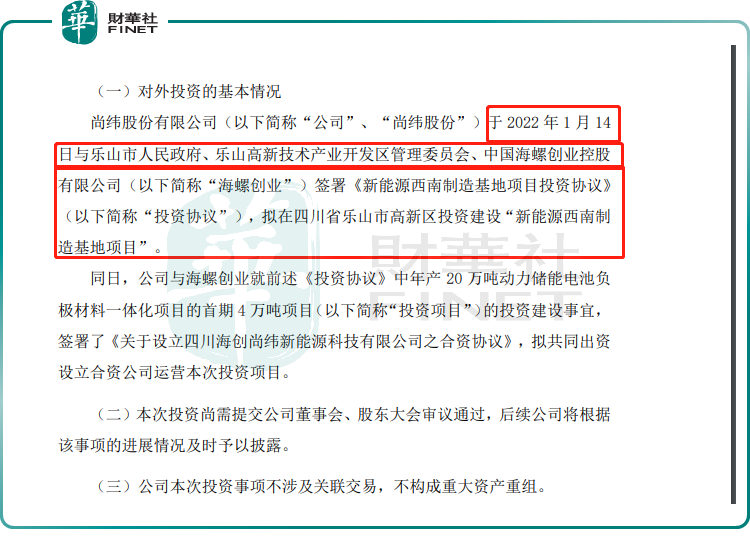

据公告显示,尚纬股份于1月14日与乐山市政府、海螺创业等签署投资协议,拟在四川省乐山市高新区投资建设“新能源西南制造基地项目”。同日,尚纬股份与海螺创业还就前述投资协议中,年产20万吨动力储能电池负极材料一体化项目的首期4万吨项目的投资建设事宜签署合资协议,拟共同出资设立合资公司——四川海创尚纬,运营本次投资项目。

尚纬股份还称,年产20万吨动力储能电池负极材料一体化项目建设投资总额80亿元,分期实施。其中,首期投资额为16亿元,计划于2022年4月开工建设,建设期18个月,项目总体规划产能为20万吨,首期项目先行建设4万吨,后期项目是否实施及何时实施将根据经济环境、行业政策、市场需求变化、经营管理等因素确定。

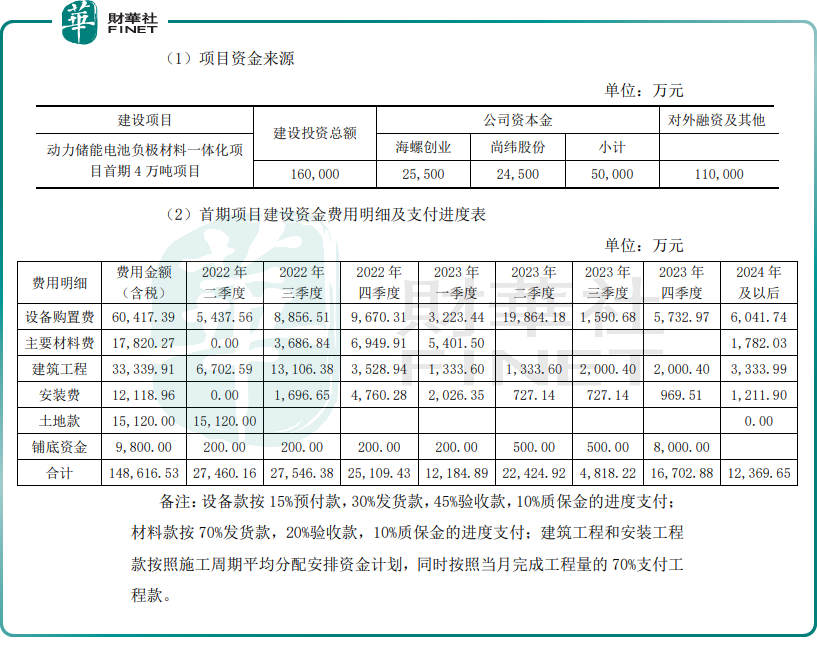

下图为:尚纬股份动力储能电池负极材料一体化项目建设资金明细表。

值得注意的是,“14日”也就是股价大涨的当天。如此看来,股价大涨与该项目都是发生在同一时间点上,难免不让人联想股价异动与该项目投资签署或存在某种联系。

只不过,出乎14日追高买入投资者意料之外的是,此次重大投资项目,并未给尚纬股份股价带来任何利好消息刺激,股价一度出现跌停。这番走势,让不少投资者一脸疑惑,不知发生什么事。也有不少投资者认为则是利好出尽是利空,结局是跌停。

不管股价跌停是出去何因,但从企业进军动力储能电池负极材料领域的技术储备来看,尚纬股份是个“三无”代表,即没技术、没人才、没经验。

据了解,目前尚纬股份未涉及动力储能电池负极材料领域,暂无该领域技术、人才储备。

对此,尚纬股份在公告中称,本次投资项目由合作方及其相关方提供专业技术和人才保障。

这是否意味着,海螺创业等合作方负责出资加输送人才及技术,而尚纬股份这边仅负责筹资出钱搞项目。如此看来,此次合作对于尚纬股份来讲,似乎是一门“稳赚不赔”的买卖呢!

但是,从合作经营管理角度来看,项目合作双方应该本着互利共赢的原则进行,双方不仅要出资出力,还有在技术及管理上,互相下功夫才行。不然,单靠一方出资又出力,项目推进程度及效果能否顺利实施,以及向展望预期的方向发展是存在不确定性风险的。

从客观的角度来看,80亿项目,对于尚纬股份长远发展来看,即有看点,也有风险点。可以说,没技术、没人才、没经验支持的尚纬股份,倘若合资参与的新能源项目顺利推进及按照预期的业绩展望推进,显然对于公司长远多元化发展或战略性投资收入方面是重大利好。

但是,从人才及技术风险角度来看,过度依赖合作方的技术及人才输出,对项目顺利实施存在不确定风险。此外,由于尚纬股份在该领域未有相关经验,合营公司后续的产能、投产等方面的管理,亦会对尚纬股份管理能力提出更高的要求。

频繁谋跨界,穷途末路?

话说回来,折戟直播行业之后,尚纬股份又急匆匆向新能源跑去。那么,尚纬股份迷恋“跨界”背后有何难言之隐呢?

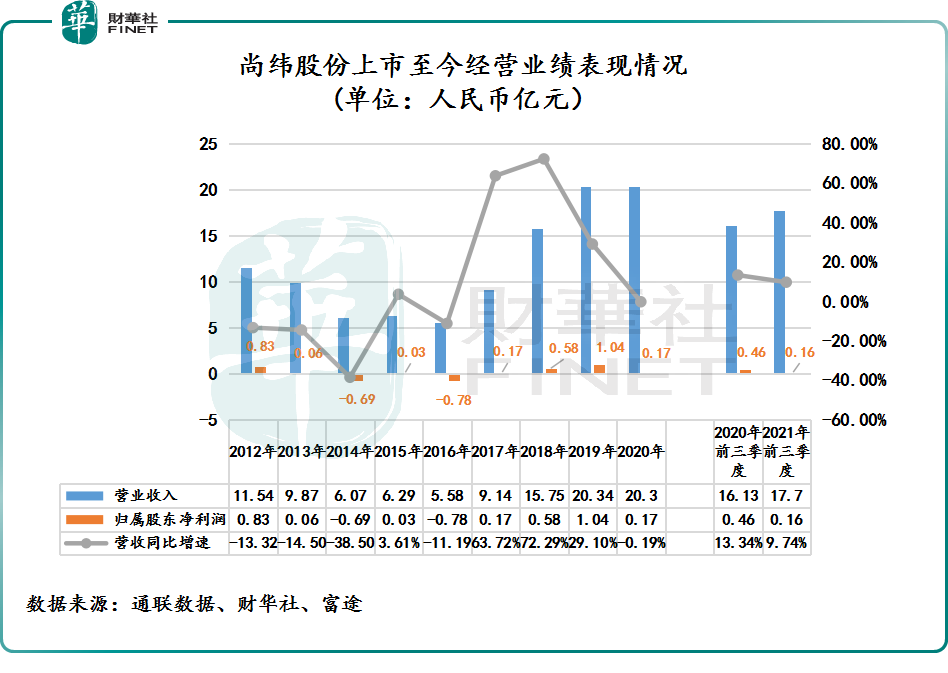

从2018年更名尚纬股份之后,“改名换运”基本与尚纬股份无缘,营收规模自2019年以来,一直在20亿元附近徘徊,归属股东净利润更是一年不如一年。

营收增速放缓及净利润持续下行背后,是尚纬股份正面临“主营业务盈利下滑,多元业务发展迟迟无法落地”的发展困境。

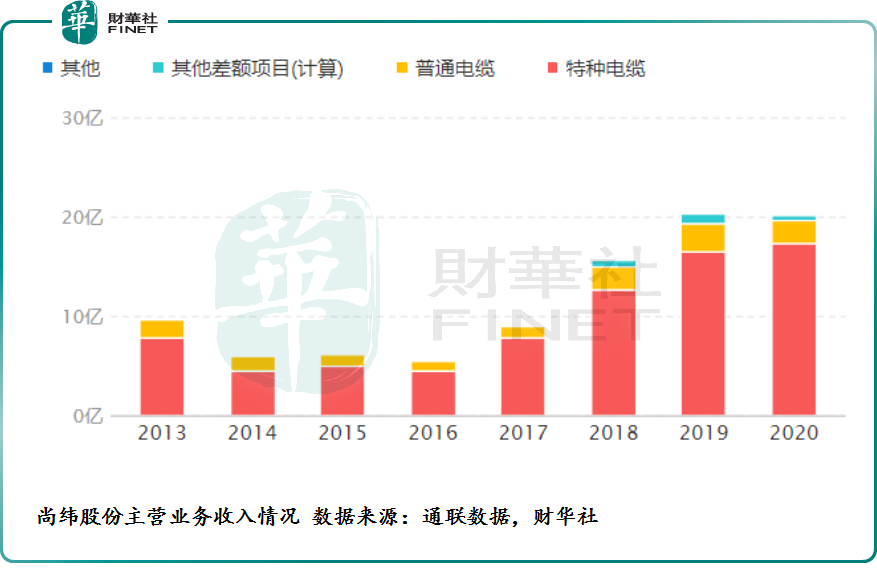

具体而言,一直以来,尚纬股份依托先进的技术、丰富的经验及高品质等优势,在核电、风能、橡胶电缆等特种电缆领域建立诸多领先优势,特种电缆业务始终保持稳健增长态势。以新冠疫情爆发的2020年为例,尚纬股份特种电缆业务还能实现4.92%的正增长。

过去三年,来自电缆相关的业务一直占据尚纬股份九成以上的营业收入。如下图主营业务收入情况所示:

然而,过度依赖电缆业务的尚纬股份,却受困于行业成本及差异化之争。尤其是成本方面,近些年上游原材料价格攀升、运输成本上涨以及行业竞争加剧加大,导致尚纬股份特种电缆业务毛利率持续下滑。

以铜价为例,在过去的2021年,铜价一度创出近十年来的新高,最高突破了78000元/吨。铜价的大幅上升背景之下,电缆企业成本压力传导又不顺畅,进而电缆行业毛利率承压下行。

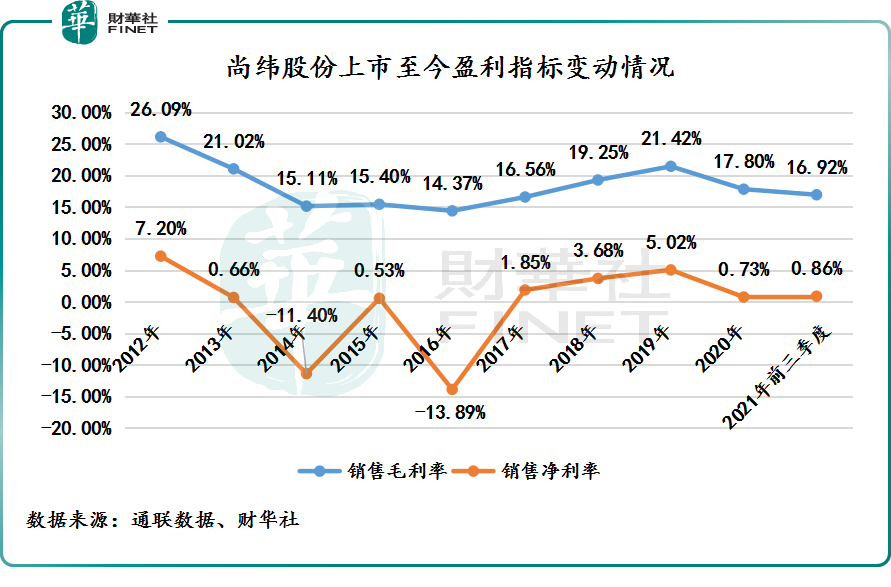

在此背景之下,2021年前三季度,尚纬股份毛利率已经跌至2018年更名以来的底位。截至2021年前三季度,尚纬股份毛利率为16.92%,同比下滑1.89个百分点。

与此同时,受应收账款带来的信用减值增加影响,尚纬股份归属股东净利润同比下滑66.21%,至0.16亿元,净利率为0.86%,同比下滑1.92个百分点,处于近5年底部位置。

随着应收账款风险增加和盈利能力持续下行,尚纬股份造血能力下滑较为严重。2021年前三季度,尚纬股份经营现金流净额为净流出3.43亿元,而2020年同期则净流入1.91亿元。截至2021年前三季度,尚纬股份现金及现金等价物余额仅有1.59亿元,同比下滑13.46%。

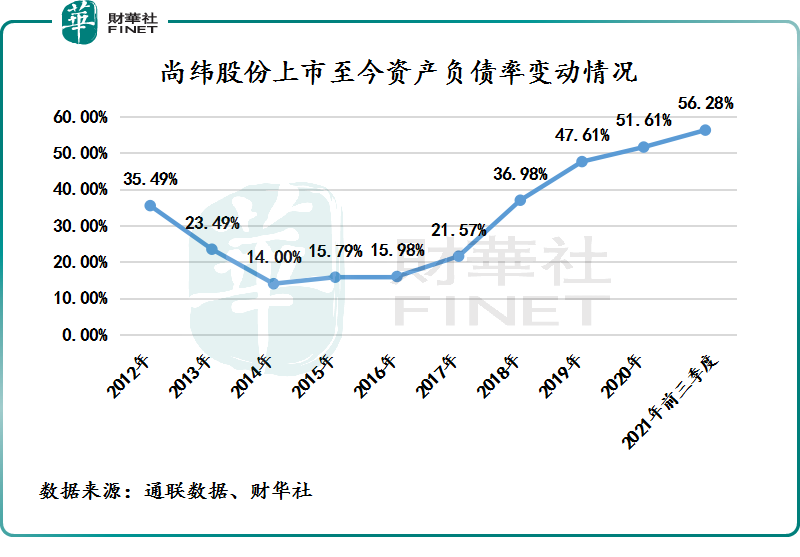

在造血能力不足的情况下,尚纬股份频繁加大借债步伐。截至2021年前三季度,尚纬股份短期借款为8.46亿元,较2020年底的7.08亿元增长了19.5%。

资产负债率方面,随着借贷的增加,尚纬股份资产负债率创出历史新高。截至2021年前三季度,尚纬股份资产负债率为56.28%,同比上升4.36个百分点,创上市以来的新高。

诚然,随着上游原材料较高持续攀升,不仅让尚纬股份面临着巨大的成本压力,以及凸显出公司过度依赖单一业务的风险。在此背景之下,包括尚纬股份在内受困于成本及差异化竞争的中游制造商,急切寻求多元化发展或寻找其他收入来源,就成为企业重要的“解困”之法。只不过,尚纬股份选择走一条不确定性风险更高的“跨界”发展道路。

跨界发展本不易,切莫盲动,量力而行。

您必须 [ 登录 ] 才能发表留言!