8月24日,一则关于“六大行被监管召集开会”的消息在业内疯传。

据券商中国报道,当日,银保监会大行部定点发文指导,针对理财产品的价值计量方法做出重要安排。近日这一消息在业内持续发酵,引起市场骚动。

具体来看,银行理财产品收益的计算方式将出现“剧变”!产品收益将出现投资者难以预料的大幅波动。

随着资管新规落地以来,理财产品净值化、打破刚兑的大趋势已经不可逆转,但是在激烈的银行理财市场竞争下,银行理财产品中的“估值把戏”也常常见诸报端。为了保有市场份额、留住更多客户,不少银行及理财子往往倾向于采用成本法估值让净值保持稳定增长,以避免净值大幅波动造成客户流失。

然而,这种表面净值化,但实质上“保本”的“伪净值”做法不仅掩盖了资产价值的波动,更容易被发行银行以“兜底”的方式保本保息,让商业银行“吃进”风险。

六大行突遭监管发文规范估值,波及4万亿理财产品

从各路消息来看,监管层此次对六家国有大行主要进行了两项重要安排:

一是资管新规过渡期结束后(即2021年末),不得再存续或新发以摊余成本计量的定期开放式理财产品;

二是除严格按照现行监管规定使用摊余成本计量外,对于理财产品自2021年9月1日之后新增的直接和间接投资的资产,均应优先使用市值法进行公允价值计量,暂不允许对除未上市企业股权外的资产采用成本法估值。对于已适用成本法估值的理财产品存量资产,应于今年10月底前完成整改。

尽管自2018年“资管新规”落地以来,银行理财净值化转变已是大势所趋,但报道中所提出的“存量资产10月底前完成整改”的时限,时间紧张程度还是超出了市场预期。

同时,这也意味着此前“资管新规7.20补丁”文件中对封闭期在半年以上的定开资管产品、银行现金管理产品做出“过渡期内适用摊余成本计量”的相关规定,或将提前不再适用。

此外,虽然此次发文只针对六大行,但业内人士普遍预计该意见具有普适性,“限用成本法、鼓励市值法”其实已经是比较明确的趋势,或将逐级传导至所有银行,从而影响到整个理财行业。

那么此次监管针对摊余成本法应用发出的最新要求,波及范围究竟有多广呢?

公开资料显示,截至2021年6月底,银行理财投向债券类资产19.29万亿元、非标准化债权类资产3.75万亿元、未上市企业股权等权益类资产1.17万亿元。也就是说,除了未上市的企业股权,剩余的23.04万亿的存量资产,或将全被要求使用市值法估值。

不过,自资产新规及理财新规出台以后,大部分的银行理财产品实际已经逐渐采用了市值法估值,因此面临整改压力的产品规模可能没有想象中这么大。

据华泰固收所做微观调研的情况看,部分股份行和大行摊余成本法产品的占比在15%-20%之间。而从通常用摊余成本法计价的永续债来看,银行永续债预计有超过2万亿被银行理财所持有,再加上PPN(即非公开定向债务融资工具)及其他产品,通过摊余成本法估值的产品估计有4万亿左右。

“伪净值”产品或遇灭顶之灾

如果未来监管行动的确按照媒体所报道的内容进行推进,其对市场的影响不可小觑。一方面此次对理财产品估值方法的规范,将进一步强化理财产品净值化趋势;另一方面,在现金管理类产品刚刚遭遇严监管的银行及其理财子来说,或将面临更大的产品销售压力。

今年6月11日,银保监会、中国人民银行曾联合制定并发布《关于规范现金管理类理财产品管理有关事项的通知》。该《通知》将现金管理类的投资范围基本限于货币市场工具,提出了平均剩余期限120天限制久期,剩余期限不能超过397天的要求。

尽管监管初衷是为了解决现金管理类产品资金和资产端流动性不匹配问题而出台的政策,但这同时导致银行不能在这种产品中配置私募债、二级资本债、永续债,拉低了收益率,对银行资产配置、产品发行造成了压力。

在这种背景下,有银行及理财子推出“类现金管理产品”,将客户往短期封闭、定开、最低持有期产品引导。

据报道,此类产品的底层资产主要配置了以成本法估值的信用债、交易所非公开发行公司债、PPN、ABS、银行二级资本债等资产。通过将上述几类资产大量装入通道设立“体外资产池”,从而调节收益、维持净值稳定,因此这类产品也被视为“伪净值产品”。

而如今,若按照监管的最新要求,上述按成本法估值的底层资产都将转为市值法估值,显然“类现金管理产品”的低波动优势也将不复存在。因为在市值法下,理财产品的净值波动更加“随行就市”,波动将明显加大,对于风险容忍度较低的零售老客群来说,接受度肯定将大打折扣。

招商证券在最新研报中也表示,彻底转向市值法估值后,新发产品净值波动将明显加大,可能导致新发定开式理财产品出现销售困难,从而使得理财规模出现暂时性下降。

不过,由于目前没有监管细则流出,因而此次监管针对估值方法的指导依然面临诸多不确定因素。

在流出的监管要点中,明确今年9月1日后新增的直接或间接投资资产均应优先使用市值法进行公允计量,暂不允许对除未上市股权外的资产采用成本法估值。

从表述上看,理财产品间接投资资产和非标资产似乎均不能使用成本法估值,但在资管新规中,非标资产使用成本法估值是被明确允许的。另外从实际操作来看,非标资产使用市值法计量也存在一定难度。因此,此次理财产品估值规范会带来多大的影响,还有待观察监管的执行尺度和力度。

市值法VS摊余成本法

那么,市值法和摊余成本法究竟有何不同?

所谓摊余成本法,是用实际利率作为计算利息的基础,反映某个时点上未来现金流量的折现值。换句话说,就是理财产品中将持有到期的收益分摊到每一天进行返利息。

以理财产品投资债券为例,若按照摊余成本法计算,无论债券涨跌该理财产品净值都不受影响,因为每日的收益率是将持有到期收益分摊到每一天进行返息的,相当于是一个可以预期的固定值,因此理财产品的净值波动就会十分微小,不随市场利率震荡而波动,实现净值的平稳增长。

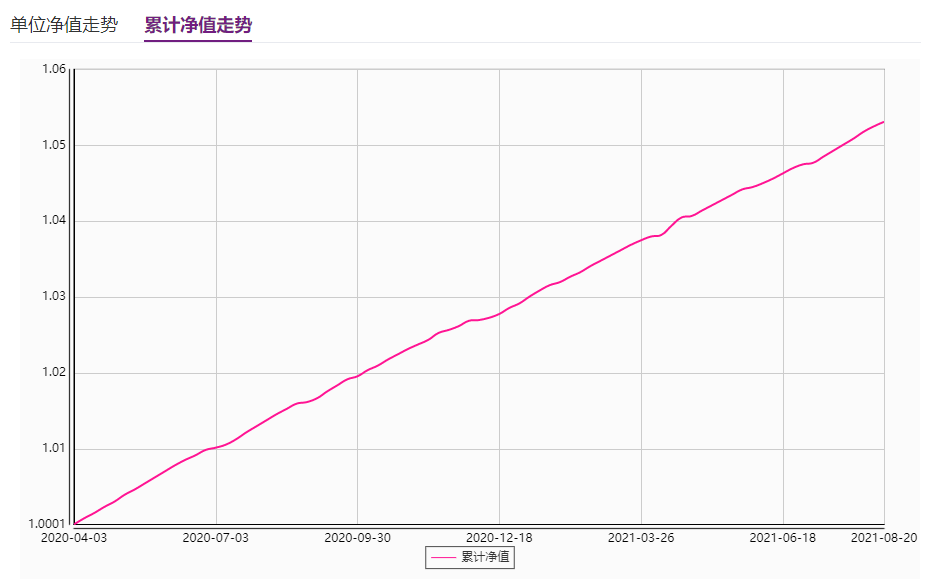

下面以光大理财2020年4月成立的某只6个月定开固收类产品为例。该产品产品说明书显示,底层资产80%-100%为固定收益类资产,且在估值上适用了“720补丁”给予的第三个使用摊余成本法的优惠条件,具体表示为“估值方法:债券类资产——以收取合同现金流量为目的并持有到期的债券,使用摊余成本法估值,但本理财产品持有资产组合的久期不得长于封闭期的1.5倍;其他债券按公允价值法计量”。

图源:光大理财官网

而以市值法计价,债券在市场上涨跌,则理财产品净值也会出现相应的波动,净值走势则不太“好看”。

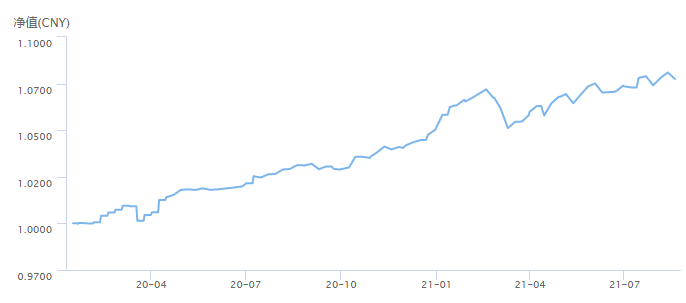

如中银理财在2020年1月成立的R2公募净值型产品,该产品底层资产为固收产品,净值虽然总体上行,却难免在一年内出现大幅波动。

图源:中国理财网

对于低风险偏好的银行理财客户来说,平稳增长的净值曲线当然要比波动、回撤较大的净值曲线更能俘获人心,这也是银行及理财子更偏向使用摊余成本法为产品进行估值的重要原因之一。

可如今,一旦所有产品净值化,一些无法预估的非标产品风险,一些“早就该减计”的问题资产将浮出水面。

未来,银行理财市场的爆炸性新闻,净值化可能只是一个开端。

您必须 [ 登录 ] 才能发表留言!