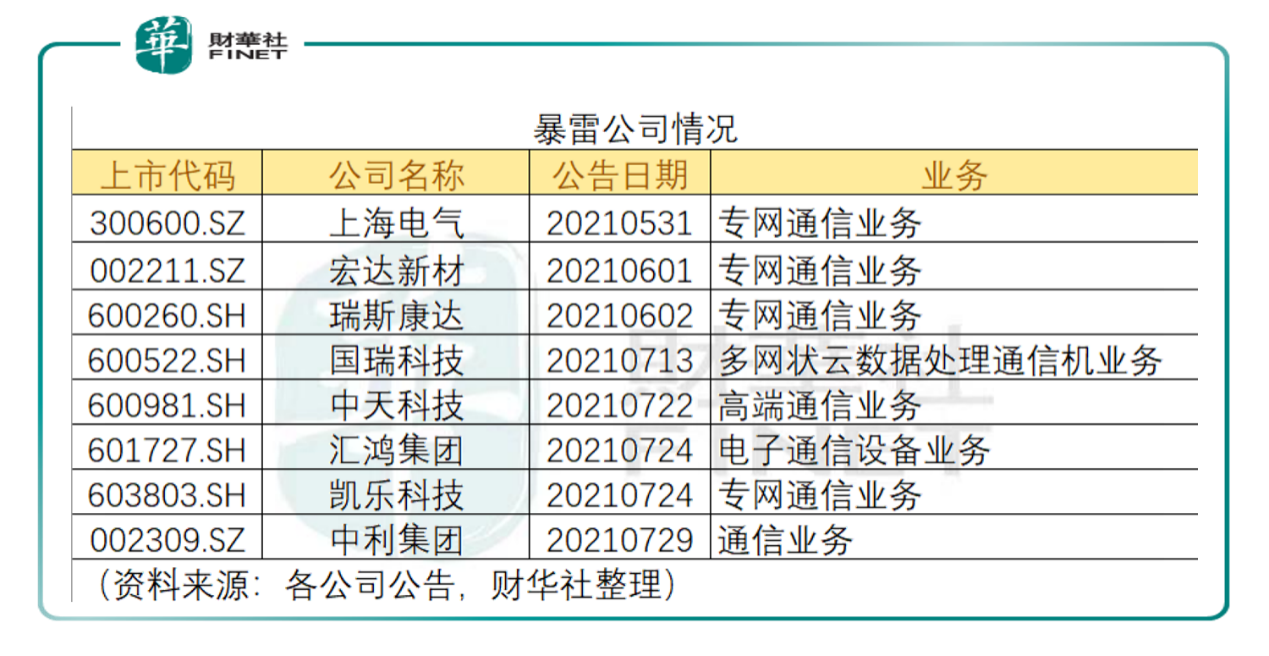

资本市场最近有个事,多家公司在短短时间内连续财务暴雷,累计数额巨大,可能影响利润近百亿,且案发理由近似,背后关键人物相同,都指向——隋田力,涉及以下上市公司:上海电气、宏达新材、中天科技、瑞斯康达、国瑞科技、汇鸿集团、凯乐科技、中利集团等一系列的公司,他们是如何卷入类似的暴雷事件?隋田力又是何许人也?笔者和您一起抽丝剥茧,还原这一连串的“疑案”。并且文末简单介绍如何从财报中识别财务风险提前“避雷”,供投资者参考。

上海电气是最先暴雷的公司,据公司5月31日公告,控股子公司上海电气通讯技术有限公司应收账款普遍逾期,存在大额应收账款无法收回的风险。截至本公告日,通讯公司应收账款余额为86.72亿元,账面存货余额为22.30亿元,通讯公司在商业银行的借款余额为12.52亿元,公司向通讯公司提供的股东借款金额合计为77.66亿元,均存在重大损失风险。公司表示,极端情况下,最终可能对公司的归母净利润造成83亿元的损失。

6月01日,宏达新材公告,全资子公司上海鸿翥信息科技有限公司,上海观峰信息科技有限公司经营的专网通信业务存在部分合同执行异常以及部分应收账款逾期及回收不确定的风险。笔者归纳下,存货约2.51亿(原公告:25,124万元)可能无法变现存在减值风险(存货减值风险),应收账款合计约1.21亿元(原公告:12,116万元)可能无法收回(应收账款逾期)。7月29日公司公告交易所关注函,监管层表示,“我部关注到隋田力及其疑似关联公司拖欠多家上市公司合同款并导致经营风险,而上海星地通通信科技有限公司、江苏星地通通信科技有限公司、深圳天通信息科技有限公司均为隋田力控股公司”,请公司从业务关系和实控人关系上说明是否存在关联。截至7月30日中午,公司尚未回复该函。

随后在6月02日,瑞斯康达公告,自2020年6月起,下游环球景行和富申实业均出现逾期支付货款的情形;自2019年6月起,上游供应商重庆博琨出现了逾期供货的情形,经深蓝迅通多次催讨,前述三方至今仍均未履行相关义务。截至本公告日,环球景行共拖欠货款金额合计人民币494,468,100.00元,富申实业共拖欠货款金额合计人民币521,652,150.00元,重庆博琨收到预付款合计人民币178,622,814.60元但尚未交货。笔者归纳下,环球景行和富申实业拖欠货款共计约10.16亿元(应收账款逾期),重庆博琨逾期供货约1.79亿(预付账款风险)。

瑞斯达康在7月28日再次公告,公司现已成立专项工作组负责相关账款的催收,并采取法律措施维护公司合法权益;向下游客户发函核实其下游或最终用户,对相关事项进一步核实;全面摸排该业务的实际情况和风险敞口。

7月13日,国瑞科技公告,常熟市国瑞科技股份有限公司经营的多网状云数据处理通信机业务存在部分合同执行异常(扣除已收到的预收款项或定金后对应的存货约9,844万元)以及应收账款16,685万元逾期可能导致公司发生损失的风险。

并在7月16日再次公告,诉请判决相关被告支付金额合计人民币341,893,641.67元(含违约金),并承担相关诉讼费用。相关被告为富申实业、哈综保及南京长江。笔者归纳下,应收账款约1.67亿元逾期,存货约9844万元(约0.98亿元存货减值风险)可能无法变现。

7月22日,中天科技公告,公司及其下属经营高端通信业务的控股子公司南通江东电科通信有限公司存在部分高端通信业务相关合同执行异常,截至2021年6月30日,合并口径预付款项213,531.20万元对应原材料供应商交付不及预期、应收账款51,233.16万元逾期、扣除已收到的预收款项后剩余未交付存货货值110,743.46万元,上述事项可能导致公司产生损失的风险。笔者归纳下,预付款项约21.35亿元对应原材料供应商交付不及预期(预付账款风险),应收账款约5.12亿元逾期,剩余未交付存货货值约11.07亿元(存货减值风险)。中天科技在7月28日再次公告表示公司后续将积极处理本次重大风险事项,尽快核实该业务实际情况和风险敞口。公司并于7月27日公布增持计划。

7月24日,汇鸿集团公告,控股子公司江苏汇鸿国际集团中锦控股有限公司经营的电子通信设备业务存在部分合同执行异常的情况。截至本公告日,中锦公司应收账款逾期金额19,628.24万元,扣除已收到预收货款后剩余未交付的库存货值17,737.84万元,扣除已收到预收货款后后续可能增加存货的金额17,783.76万元,上述事项可能导致公司产生损失的风险。笔者归纳下,子公司中锦公司应收账款逾期金额约1.96亿元,存货约1.77亿元可能无法变现,且后续可能增加存货约1.78亿元无法变现(存货减值风险合计约3.55亿元)。汇鸿集团在7月28日再次公告,中锦公司已成立专项工作组,集中力量处理前述风险事项。

汇鸿集团公告的同一天,7月24日,凯乐科技公告,截至本公告日,公司专网通信业务预付账款余额为62.27亿元,其中出现供应商逾期供货合同金额11.51亿元,上游供应商已出现交付不及逾期,若未来持续不能如约供货或退回预付款,公司预付账款可能存在损失风险;公司专网通信业务应收账款余额为0.61亿元,目前全部逾期尚未收回,应收账款可能存在损失风险;公司专网通信业务存货余额为2.11亿元,目前下游交付短期已出现障碍,存货可能无法足额变现,存在资产减值风险。笔者归纳下,供应商逾期供货合同11.51亿元;应收账款余额为0.61亿元,全部逾期尚未收回(应收账款逾期0.61亿元);存货减值风险约2.11亿元,供应商逾期供货合同金额11.51亿元(预付账款风险11.51亿元)。另据公司7月29日公告,新增逾期供货合同 23.05 亿元(预付账款风险)。合计预付账款风险为34.56亿元。

7月29日,中利集团公告,中利集团为上市主体,截至2021年6月30日,涉及逾期应收账款合计50670.9万元。中利电子为中利集团参股公司,截至2021年6月30日,涉及逾期应收账款合计87,842.8万元。预付款77,096.4万元,存货78,300.9万元。中利集团对中利电子长期投资余额为19,752.2万元,若中利电子出现预付账款损失、应收账款无法收回、存货无法变现等重大损失,将导致长期股权投资损失。笔者归纳下,应收账款逾期合计约13.85亿元,预付账款风险7.71亿元,存货减值风险约7.83亿元。

这一个个触目惊心的数字,背后的模式都有一个共同点,可以归纳为:预付100%、预收10%。具体来说,下游公司预付10%的款项给上市公司,上市公司则要掏100%的采购款给上游公司,这其中90%的“差价”,全由上市公司自己先垫付了,一旦下游公司不打算把后续款补齐,那么上市公司自己填的这部分窟窿就成了坏账。

这些“倒霉”的公司,是巧合吗?确实巧合,因为他们都栽在了相同的人手里,这个人就是文章开头提过的隋田力。接下来我们通过股权穿透,继续梳理这一连串事件背后的神秘影子,会发现出现频率最高的词有这几个:隋田力、上海星地通、富申实业、南京长江、航天神禾。

资料显示,隋田力系上海电气爆雷子公司上海电气通讯的第二大股东上海星地通通信科技有限公司的实际控制人。而国瑞科技此次“踩雷”事件中也出现上海星地通的身影,并且在上海电气和国瑞科技起诉的企业中,出现了共同的被告富申实业和南京长江。

此外,在中天科技、汇鸿集团相关通信业务暴雷中均出现的航天神禾,法定代表人为隋田力,并且该公司由隋田力间接控制航天神禾50%的股份。

而凯乐科技踩雷的供应商新一代,隋田力也曾担任核心高管。

这一系列的事件和公司,都统一指向了一个名字——隋田力。

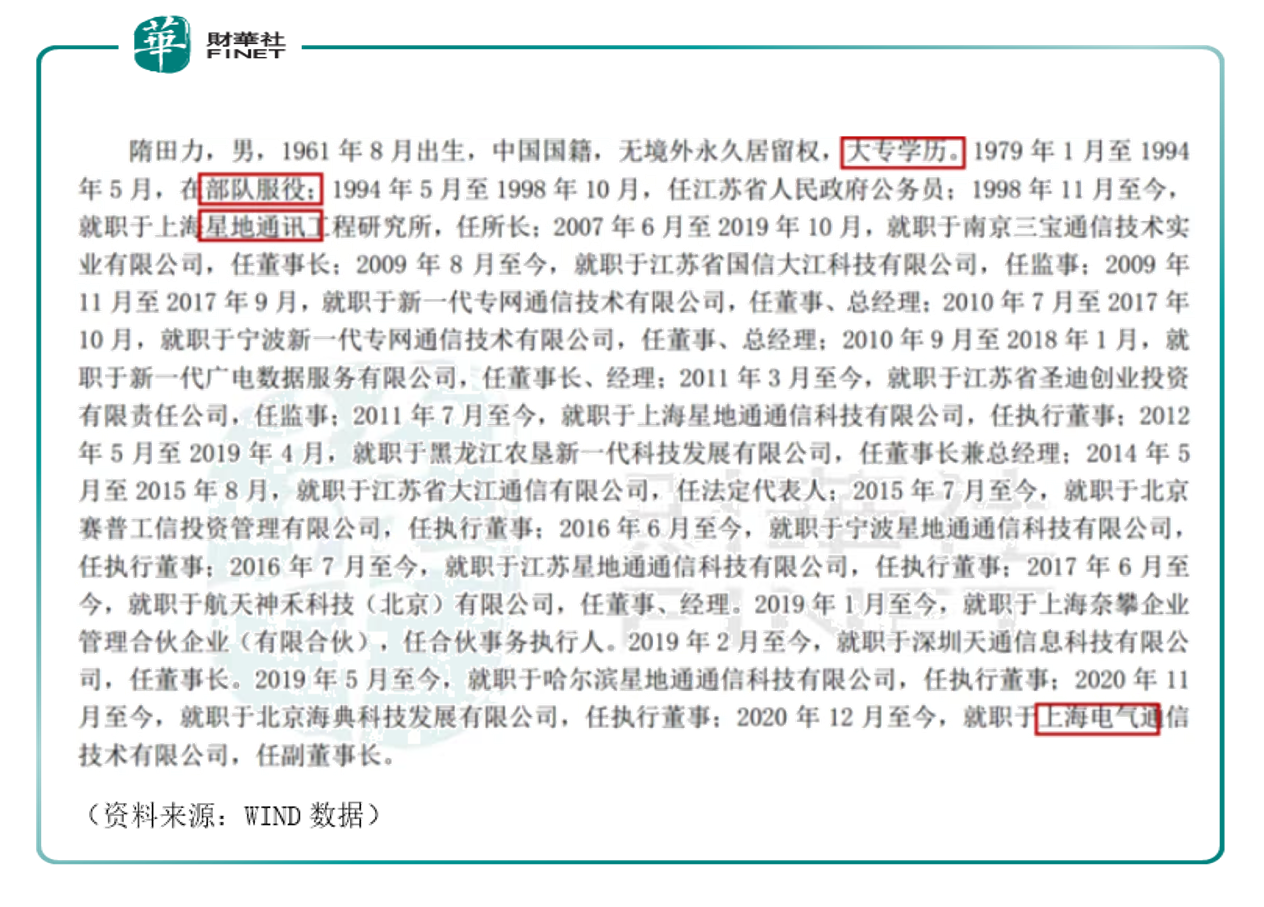

那么,他是谁?

搜索WIND上市公司股东资料发现,他是新三板上市公司海高通信(839211.NQ)的实控人。海高通信的大股东就是上海星地通,而上文提过,隋田力是上海星地通的实控人。

我们来看下履历,串联起来:部队服役、退役后体制内做公务员,然后一路高升都是监管层的职位,而他所在的这些公司,业务主要就是专网通信、通信科技。而这份履历里,我们看到了一些熟悉的名字,比如星地通、上海电气。

这一系列暴雷事件的背后,其实都有迹可循,我们该如何预防此类事件的发生,从中学到了什么?

我们复盘后发现,在这些发生财务风险的公司公告上,提及最多的会计科目有三个词,一是预付、二是应收、三是存货。

从财务上看,这些公司的预付款和应收款都出现大额异常,如果上游供应商交货逾期,就代表没有收到货,那预付款对比存货比例就会高些,而如果垫付的那部分尾款没收回,那么应收就一直趴在账上,同样是大额异常。

我们以数额最大的上海电气为例,该公司也是问题最严重的,比较典型。下图是上海电气的资产负债表。我们可以看到,应收账款、预付款项、存货,这三项的数额都非常大,而他的货币资金才多少?一旦这些债务发生风险,公司自己的钱根本不够垫的,直接就崩了!

限于篇幅,笔者就不一一列举了。总而言之,虽然突发风险让投资者头疼,但其实在财报中,还是能查到蛛丝马迹的。

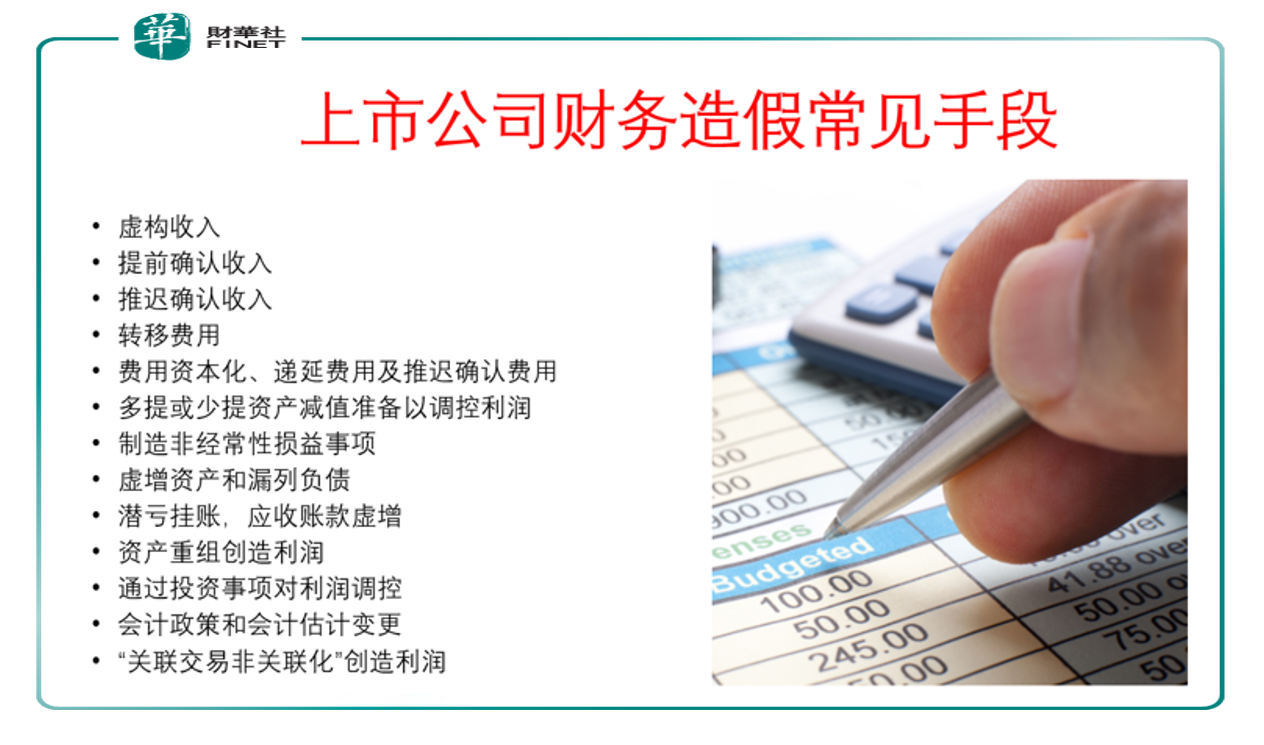

最后,笔者总结了一份上市公司财务造假的13种手段,供读者参考预防。

您必须 [ 登录 ] 才能发表留言!